O que fazer com a queda da taxa Selic?

O Comitê de Política Monetária (COPOM) reduziu ontem a taxa básica de juros Selic para seu mínimo histórico de 7% ao ano. Entretanto, ainda não estamos com os juros reais (juros acima da inflação) na mínima histórica. Portanto, novas quedas ainda são possíveis. Nesse sentido, descrevo abaixo algumas dicas sobre o que fazer com seus investimentos.

Há exatamente um ano atrás, essa queda de juros não era esperada pela maioria dos economistas do mercado. O relatório Focus do Banco Central, que faz uma pesquisa com os principais economistas do mercado, mostrava em dezembro de 2016 que a taxa Selic deveria encerrar o ano de 2017 em 10,5% ao ano. Neste mesmo relatório, a inflação medida pelo IPCA para 2017 era de 4,93% ao ano. Como a inflação acumulada nos últimos 12 meses surpreendeu caindo para 3%, abriu espaço para o Banco Central reduzir os juros mais que o esperado.

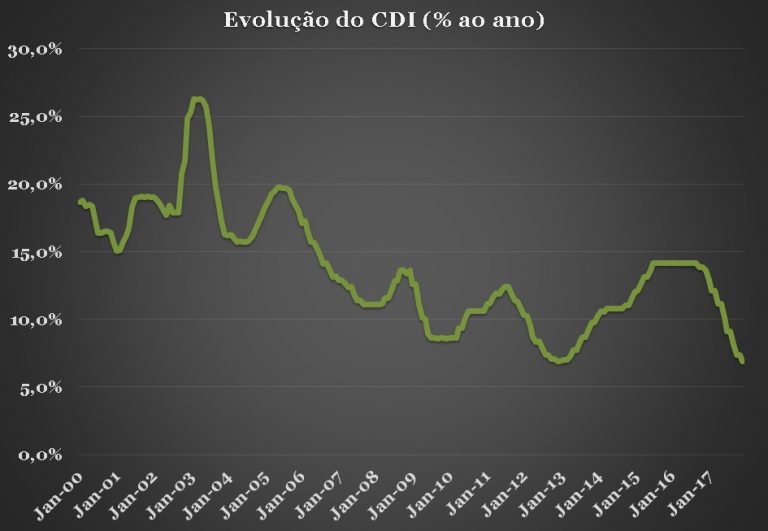

Como a taxa do CDI é um pouco menor que a taxa Selic, ele estará em 6,9% ao ano a partir dessa quinta-feira. No gráfico acima, apresento a evolução do CDI desde janeiro de 2000. Em dezembro de 2012, o CDI também estava nesse mesmo patamar. Entretanto, naquele momento a inflação medida pelo IPCA acumulada em 12 meses era de 6% e hoje essa mesma inflação é de 3% ao ano. Logo, a taxa real de juros implícita no CDI está em 3,7% ao ano (1,069/1,03 – 1 ), considerando a inflação medida pelo IPCA nos últimos 12 meses.

Veja na figura abaixo o gráfico desses juros reais ao longo do tempo desde janeiro de 2000.

Com o CDI a 6,9% ao ano, a taxa mensal cai para 0,55% ao mês. No ano passado, o CDI médio mensal foi de 1,1%. Portanto, para ter o mesmo ganho do ano passado, o investidor precisa investir em aplicações que rendam em média 200% do CDI. Apenas investimentos de risco poderão apresentar retornos nesse patamar.

Vivemos um momento de forte volatilidade e a simples queda dos juros não é razão para se comprar ações e fazer apostas em ativos de alto risco que não conheça ou não seja adequado ao seu perfil. Entretanto, estamos convergindo para taxas de juros mais próximas de patamares internacionais. Portanto, gradativamente você deve aproximar sua carteira para a forma de atuação desses investidores internacionais. Verifique o risco de seus investimentos, reavalie seu perfil de investidor e sua habilidade de correr risco.

Você vai precisar mudar a forma como avalia os rendimentos

Mesmo com perfil conservador, é possível ter ativos de maior risco se o percentual alocado for pequeno. Entretanto, para que isso seja adequado, você vai ter que alterar a forma como acompanha os resultados do seu investimento.

A maior parte dos investidores acompanha os rendimentos diariamente e esperam que sua carteira apresente resultado positivo todos os meses. Mas isso não é razoável, mesmo que tenha apenas uma pequena parcela de risco. Se quer obter uma rentabilidade maior que o CDI, essa prática precisa mudar. A análise precisa mudar para uma janela de observação maior. Assim, passe a seguir e avaliar o resultado acumulado nos últimos 12 meses.

Fundos de ações e de Investimento Imobiliário

Com uma maior periodicidade de acompanhamento dos retornos, mesmo investidores conservadores podem ter uma pequena alocação em fundos de ações pagadoras de dividendos e em Fundos de Investimento Imobiliários (FIIs). Há empresas e FIIs pagando dividendos próximos da taxa do CDI.

Evite investir em ações diretamente se não tem conhecimento ou não se dedica a estudar o mercado e acompanhar os resultados das empresas. Existem grandes vantagens de se investir em ações por meio de fundos que mais do que compensam a taxa de administração cobrada. Veja os motivos para se investir por meio de fundos no artigo que escrevi.

Os FIIs se mostram como uma boa alternativa de diversificação. Entretanto, lembre que eles são um produto de renda variável e podem apresentar forte volatilidade. Para os iniciantes, opte pelos fundos de FIIs. Com eles pode ter um portfólio diversificado de forma mais simples e ainda conta com um gestor para fazer a seleção dos melhores produtos para você. Lembre que uma parcela razoável dos ganhos dos FIIs vem dos reinvestimentos dos dividendos.

Renda fixa

Para elevar o ganho obtido na parcela de renda fixa, será necessário realizar três estratégias: maior vencimento, títulos prefixados e referenciados a IPCA e títulos privados.

Diversifique uma parte dos títulos que possui na plataforma do Tesouro Direto para CDBs, CRIs, CRAs e debêntures incentivadas. Evite ter mais de 3% de seu patrimônio por emissor para os títulos privados que não contam com garantia do FGC. Uma forma de ter essa diversificação é investir por meio de fundos de crédito privado.

Com o alongamento dos títulos de sua carteira e a diversificação em indexadores diferentes do CDI poderá ter retornos superiores ao CDI. Mas, entenda que títulos com vencimento longo podem ter risco tão elevados quanto fundos de ações pagadoras de dividendos.

Investimento internacional

No atual patamar de taxa de juros, fica mais justificável a diversificação internacional. Atualmente, está mais fácil realizar essa diversificação sem precisar mandar dinheiro para o exterior e sem correr o risco cambial. Existe uma boa oferta de fundos internacionais, COEs e fundos multimercados que investem no exterior.

Embora os fundos internacionais sejam exclusivos para investidores qualificados (com mais de R$1 milhão em aplicações financeiras), há uma disponibilidade crescente de COEs de fundos de investimento internacional. Essa é uma nova modalidade que tem atraído grande interesse aqui e no exterior. Nela é possível ter a rentabilidade dos produtos internacionais multiplicadas por até cinco vezes. Entenda como isso é possível no artigo que escrevi.

Poupança

A taxa do CDI de 0,55% ao mês é similar ao ganho mensal obtido com a poupança no ano passado. No entanto, isso não significa que a poupança esteja melhor. A popular caderneta de poupança não está mais atrativa com a queda da taxa de juros. Ao mês, a poupança deve render agora apenas 0,40%. Aplicações que rendem mais de 94% do CDI mesmo quando tributadas na alíquota máxima de 22,5% continuam melhores que a poupança.

A queda da taxa não é uma desculpa para você voltar para a caderneta de poupança, mas deve ser um incentivo para você pesquisar novas alternativas para elevar a rentabilidade de sua carteira.

Com essas dicas, tenho certeza que fará suas economias renderem o suficiente para cobrir parte da queda dos juros.