Como ganhar com posições compradas e vendidas em ações?

Os fundos multimercados da categoria Long and Short, segundo a Anbima, são aqueles que montam operações compradas e vendidas no mercado de renda variável, mantendo os recursos do fundo em aplicações de renda fixa de baixo risco. A definição pode até parecer confusa, mas esclareço tudo abaixo.

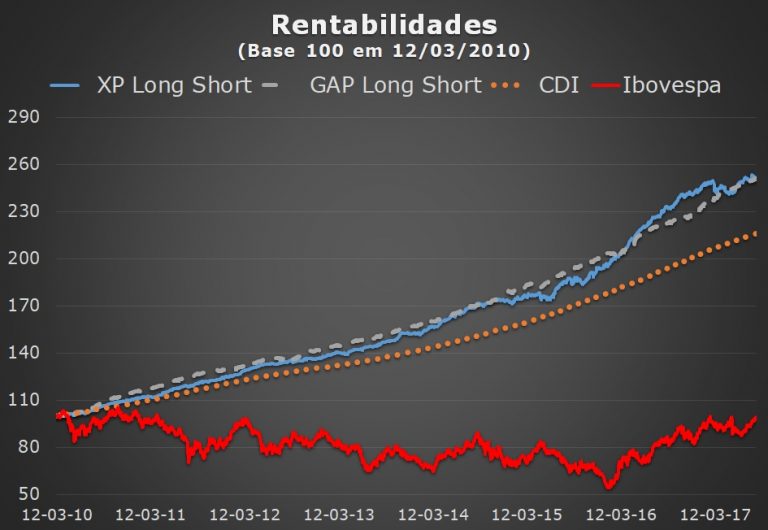

O fato de adotar posições compradas e vendidas dentro do mesmo fundo, permite aos fundos Long and Short ter duas fontes de rentabilidade, ou seja, uma possibilidade a mais de ganho em relação aos fundos de ações tradicionais, além de reduzir a volatilidade dos retornos. Como pode ser observado no gráfico acima, enquanto nos últimos sete anos o Ibovespa praticamente não saiu do lugar, o investidor que optou por essa categoria de fundos multimercados teria mais que dobrado o capital investido.

Na maioria dos fundos de ações o gestor só tem uma fonte de ganho, que advém da valorização das ações que formam a carteira. Entretanto, com a dinâmica do mercado de ações, alguma destas pode subir além de seu preço justo, ou seja, se tornando cara. No entanto, depois de se desfazer desta ação cara, o fundo não ganha com sua desvalorização.

Para ganhar com a queda das ações, o gestor precisa realizar a operação chamada de venda a descoberto, ou seja, vender sem possuir a ação. Para realizar esse procedimento de venda a descoberto, ele deve primeiro alugar as ações de outro investidor. De posse da ação alugada, o gestor pode vender essa ação no mercado. Entretanto, como ele alugou a ação de outro investidor, ele vai precisar devolvê-la no futuro. Antes disso, o gestor espera as ações caírem para então recomprá-las por um preço inferior e em seguida as devolve ao investidor que era o dono original. Portanto, o lucro auferido será igual ao valor da venda menos o valor da compra.

Assim, os fundos Long and Short se propõem a ganhar com ações nas duas frentes, ou seja, com a alta e com a queda das ações. Para isso, o gestor compra (posição long) ações que estejam mais baratas e, ao mesmo tempo, vende (posição short) outras ações que de acordo com sua expectativa estão mais caras.

Por exemplo, suponha um gestor que acredite que as ações do Itaú (ITUB4) deveriam subir por estarem baratas e que as ações do Bradesco (BBDC4) deveriam cair por estarem caras. Esse gestor pode montar a seguinte posição:

- Vende a descoberto 600 ações do Bradesco (BBDC4) a R$33,33/ ação, recebendo R$20.000; e

- Compra 500 ações do Itaú (ITUB4) a R$40/ ação, pagando R$20.000.

Observe que com o valor proveniente da venda a descoberto de uma ação, o gestor compra a outra ação. Portanto, ele não usa o dinheiro investido no fundo que fica aplicado em investimentos de renda fixa de baixo risco, que se valorizam próximo da taxa do CDI.

Se o mercado de forma geral subir, as duas ações devem também subir, mas aquela ação que está mais barata deve subir ainda mais. Já no caso de desvalorização do mercado, as ações mais caras tendem a cair mais que as ações mais baratas, por exemplo, como nos dois cenários abaixo:

I – Cenário de valorização do mercado:

Ações do Bradesco sobem 6% e a posição vendida passa a valer R$21.200,00;

Ações do Itaú sobem 10% e a posição comprada passa a valer R$22.000,00.

Como o gestor estava comprado nas ações do Itaú e elas subiram, ele ganhou R$2.000,00. No caso das ações do Bradesco, a posição vendida gerou uma perda de R$1.200,00, pois as ações subiram. Entretanto, o resultado líquido foi um ganho positivo de R$800,00.

II – Cenário de desvalorização do mercado:

Ações do Bradesco caem 8% e a posição vendida passa a valer R$18.400,00;

Ações do Itaú caem 5% e a posição comprada passa a valer R$19.000,00.

O gestor perdeu R$1.000,00 com a desvalorização do Itaú e ganhou R$1.600,00 com a queda das ações do Bradesco, resultando em um ganho financeiro de R$600.

Assim, o gestor poderia criar um portfólio que fica livre das flutuações do mercado como um todo e produz retornos para os investidores acima do CDI, independentemente da forma como o mercado se move. O fundo deveria render o CDI mais o ganho proveniente do diferencial de retorno das ações compradas menos vendidas, conforme no exemplo acima.

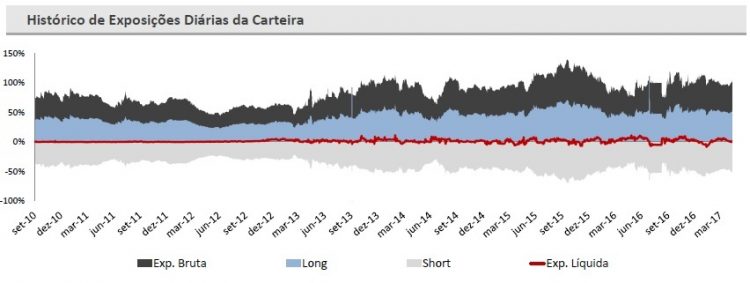

Essa posição pode ser visualizada no gráfico abaixo que apresenta a posição em ações do fundo XP Long Short ao longo do tempo. O fundo apresenta posições compradas e vendidas que se anulam, deixando a exposição líquida ao mercado de bolsa praticamente em zero ao longo do tempo. A exposição bruta equivale a soma do valor absoluto das posições compradas e vendidas. Essa exposição bruta, pode chegar a mais de 100% do patrimônio do fundo, mostrando como o fundo pode alavancar os ganhos para o cotista.

Portanto, essa categoria de fundos multimercados é ideal para o investidor que deseja aplicar em ações, mas quer estar menos exposto à volatilidade do mercado acionário. Entretanto, o investidor deve estar atento na escolha de bons fundos. Para ajudar o leitor nessa escolha, seleciono aqui três importantes dicas.