Eles rendem mais do que prometem

Com a popularização dos investimentos isentos de IR como as Letras de Crédito Imobiliário e do Agronegócio (LCI e LCA) e os Certificados de Recebíveis Imobiliários e Agrícolas (CRI e CRA) vários investidores passaram a querer comprar apenas ativos isentos, mas estão esquecendo de fazer conta para comparar a rentabilidade.

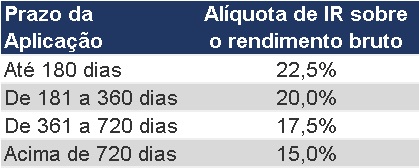

Para comparar a rentabilidade de ativos isentos que rendem um percentual do CDI com os não isentos como os Certificados de Depósito Bancário (CDB), a maior parte dos investidores usa a regra de bolso a ser explicada abaixo, mas ela não é correta. Os investimentos de renda fixa sujeitos a tributação seguem a alíquota de IR descrita na tabela abaixo.

A regra de bolso utilizada pelos investidores para saber qual a rentabilidade que um título sujeito a tributação deveria ter para ser equivalente a um outro que é isento de IR é dividir a rentabilidade do título isento por (1 – alíquota de IR). Também é possível usar a regra de bolso para descobrir o inverso, ou seja, a rentabilidade que um ativo isento deveria ter para ser equivalente a um tributado. Para isso, basta multiplicar o retorno do ativo tributado por (1 – alíquota de IR).

Por exemplo, supondo uma LCI que rende 86% do CDI com prazo de vencimento de dois anos. Na regra de bolso, o investidor divide 86% por (1-0,15) e encontra 101,18% do CDI. Dessa forma, os investidores erroneamente acreditam que essa LCI seria comparável a um CDB que rende 101,18% do CDI. Entretanto, no final dos dois anos, não só a LCI não vai render o equivalente a esse CDB, como também vai render abaixo de 86% do CDI.

Um título que rende um percentual acima de 100% do CDI, com o passar do tempo, rende mais do que a rentabilidade prometida. E um investimento com retorno abaixo de 100% do CDI, ao longo do tempo, vai render menos do que a rentabilidade prometida.

Esse efeito ocorre porque o CDI é uma taxa diária e o percentual que o título rende é aplicado diariamente sobre ela. Portanto, diariamente a rentabilidade prometida como percentual do CDI é respeitada, mas quando é composta ao longo do tempo, ela se distancia da taxa inicialmente acordada. Esse cálculo pode ser feito com a calculadora da taxa DI disponível no site da CETIP no link.

Por exemplo, uma LCI adquirida em 11/11/2015, com vencimento em 11/11/2017 e com rendimento de 86% do CDI, teria rendido 22,45% nesse período. Como o CDI se valorizou 26,55% nesse intervalo de tempo, a LCI rendeu apenas 84,56% do CDI (=22,45%/ 26,55%). Logo, um retorno menor que o inicialmente acordado. Essa mesma conta valeria para outros ativos isentos como LCA, CRI e CRA.

Um CDB com rendimento de 101,18% do CDI, no mesmo período acima, teria se valorizado 26,91%. Essa rentabilidade equivale a 101,36% do CDI bruta de IR, e quando descontado o IR equivalerá a 86,15% do CDI líquida de IR. Portanto, maior que a rentabilidade inicialmente prometida pela LCI.

Quanto maior a rentabilidade em relação ao CDI, maior será a diferença. Por exemplo, se tivesse investido em um CDB com retorno de 115% do CDI, nesses dois anos, teria obtido um retorno de 31,10% que equivale a 117,14% do CDI (=31,10%/ 26,55%). Líquido de IR esse último CDB teria rendido 99,57% do CDI.

Risco

Um CDB possui a mesma garantia do Fundo Garantidor de Crédito que uma LCI ou LCA. Entretanto, aplicações como CRI e CRA não possuem a garantia do FGC. Portanto, esses últimos possuem maior risco que um CDB quando esse está sob o limite de R$250 mil assegurado. Logo, quando comparar rentabilidade, lembre-se que para maior risco, deve ser exigido mais retorno.

Quando fazemos compras no supermercado, comparamos os preços de produtos que possuem tamanho diferente, colocando-os na mesma base. Portanto, quando for investir, coloque os produtos na mesma base de comparação para escolher a melhor alternativa. Existem várias aplicações sujeitas a IR que estão rendendo mais que investimentos isentos com risco equivalente.