Como escolher seus títulos no Tesouro Direto

Nos últimos trinta dias, 90% dos títulos públicos federais disponíveis a venda na plataforma do Tesouro Direto (TD) apresentaram rentabilidade negativa. Isto quer dizer que o investidor que aplicou há trinta dias tem hoje menos do que investiu. Com a queda da taxa Selic, ficou mais difícil e arriscado escolher onde investir entre os tipos de títulos públicos disponíveis.

Há três tipos de títulos no TD de acordo com a forma de remuneração: referenciados à taxa Selic (Tesouro Selic), referenciados a IPCA (Tesouro IPCA) e prefixado (Tesouro Prefixado).

Apenas o título Tesouro Selic apresenta retorno positivo nos últimos trinta dias. Este é o título mais simples e o investidor não perde aplicando nele, pois sua rentabilidade é dada diariamente pela taxa Selic vigente. Entretanto, se descontada apenas a taxa de 0,30% ao ano cobrada pela CBLC, que é a subsidiária da bolsa B3, esse título rende aproximadamente 96% do CDI.

Nos últimos meses, enquanto a taxa básica de juros (taxa Selic) caiu quase a metade, os investidores se concentraram em investir no Tesouro IPCA e Tesouro Prefixado. Quando a taxa de juros cai, o preço deles sobe, impulsionando os retornos positivos. Entretanto, o que importa para esses títulos é a expectativa dos juros no futuro. Recentemente, as incertezas fizeram com que essas taxas subissem, derrubando os preços.

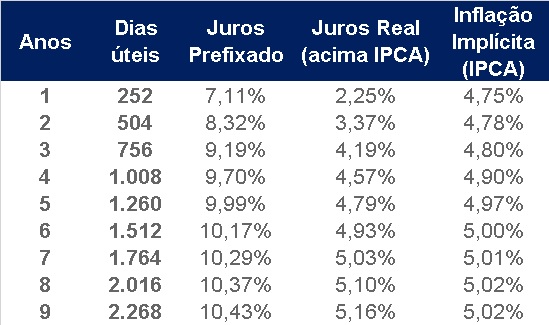

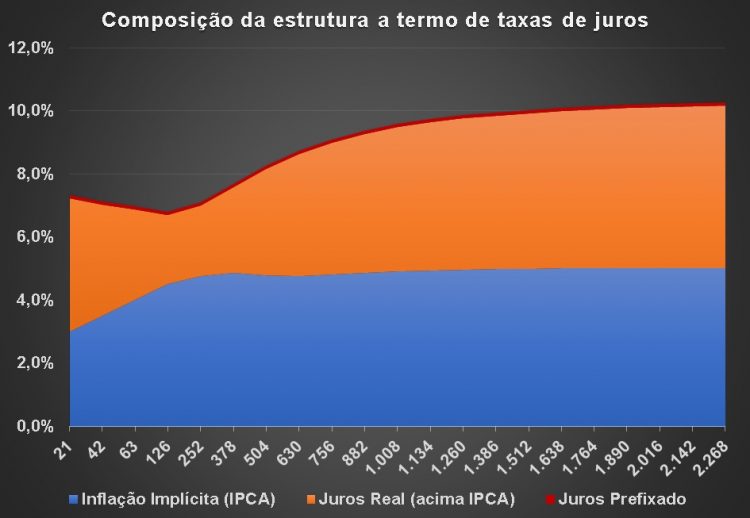

Antes de entender como decidir, vou explicar o processo de cálculo dos juros que são utilizados para se chegar ao preços dos títulos. Os juros prefixados são formados por duas partes: a taxa real de juros e a inflação. A tabela abaixo apresenta com dados de mercado e calculado pela Anbima essas três taxas para cada horizonte de investimento futuro a partir do dia 17/11/2017. Por exemplo, considere a taxa prefixada de 8,32% ao ano nos títulos de dois anos na tabela abaixo. Esta taxa é encontrada pela fórmula (1+3,37%)*(1+4,78%)-1.

O gráfico em seguida mostra como a evolução da taxa real e da inflação formam a taxa prefixado. Um gráfico similar e a tabela acima podem ser acompanhados diariamente no site da Anbima no link.

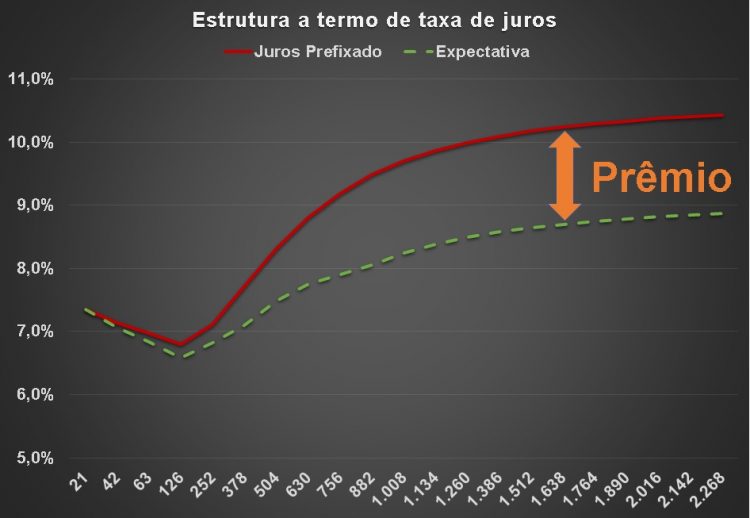

O gráfico abaixo apesenta em vermelho a evolução da taxa prefixada definida pelo mercado financeiro e explicada acima. Ao contrário do que muitos falam, essa não é a expectativa dos investidores com relação à taxa Selic ou CDI futura. Devido à incerteza futura, os investidores demandam um prêmio para correr o risco de investir em títulos prefixados em relação a títulos referenciados à taxa Selic. Essa incerteza e, por consequência, o prêmio tendem a subir com o tempo. Portanto, os títulos prefixados mais longos possuem um prêmio maior em relação à expectativa do mercado sobre a taxa Selic no futuro. Entretanto, a expectativa e o prêmio não podem ser observados. Então, como fazer para decidir?

A decisão sobre o investimento nos três tipos de títulos depende de dois fatores. O primeiro é representado por como sua expectativa com relação à taxa Selic no futuro se difere da própria taxa prefixada, ou seja, considere o prêmio mencionado acima igual a zero. O segundo fator está relacionado em como sua expectativa de inflação no futuro se difere da implícita nos títulos prefixados.

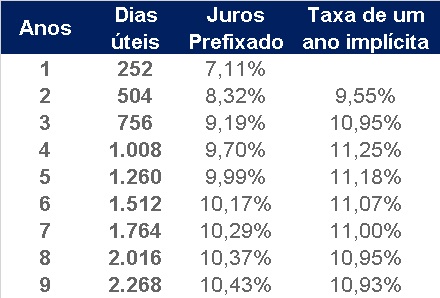

De forma simples, se acredita que a taxa Selic não irá subir mais do que o que está implícito na tabela acima, prefira o Tesouro Prefixado ao Selic. Por exemplo, a taxa implícita de um ano entre o segundo e terceiro ano é de 10,95% ao ano, conforme mostrado abaixo. Essa taxa é calculada pela fórmula: (1+9,19%)^3 / (1+8,32%)^2 – 1. Portanto, se você acredita que a taxa Selic estará abaixo de 10,95% em 3 anos, você terá um ganho maior investindo no Tesouro Prefixado de três anos do que se aplicar no título Tesouro Selic. Abaixo, apresento uma tabela com esse cálculo acima para cada ano.

A escolha entre o título Tesouro IPCA e Tesouro Prefixado depende do segundo fator. Caso acredite que a inflação medida pelo IPCA estará maior que a implícita que é apresentada na tabela acima, prefira o primeiro. Caso acredite que o IPCA ficará abaixo de 4,8% ao ano, prefira o Tesouro Prefixado

Apesar dessas regras simples, no curto prazo, a movimentação da curva de juros por incertezas do mercado pode levar a retornos negativos como o dos últimos trinta dias. Se sua expectativa se mantiver, basta não vender o título.

Com a queda da taxa básica de juros, a decisão de qual título investir deve ser tomada com mais cuidado. Na dúvida sobre qual título investir, não aplique em títulos com vencimento superior à data em que precisará dos recursos. Assim, evitará ter de vender os títulos com prejuízo. Se o investimento for de curto prazo, prefira o Tesouro Selic. Para mais informação de como investir no Tesouro Direto, veja o vídeo de Tássia Kastner no link.