Cinco dicas para montar seu portfólio de Fundos de Investimentos Imobiliários

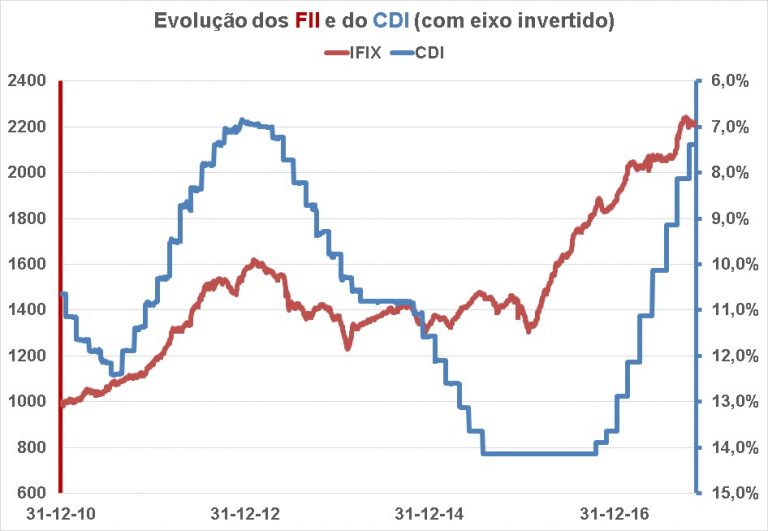

Com a queda da taxa de juros, as aplicações tradicionais que rendem próximas do CDI começam a perder atratividade e incentiva os investidores a buscarem alternativas. Uma forma de obter maiores retornos com ganhos de dividendos mensais isentos de IR, mas correndo menos risco que o mercado de ações são os fundos de investimentos imobiliários (FII). Entretanto, montar uma carteira de FIIs não é uma atividade fácil. Nesse sentido dou algumas dicas para te ajudar.

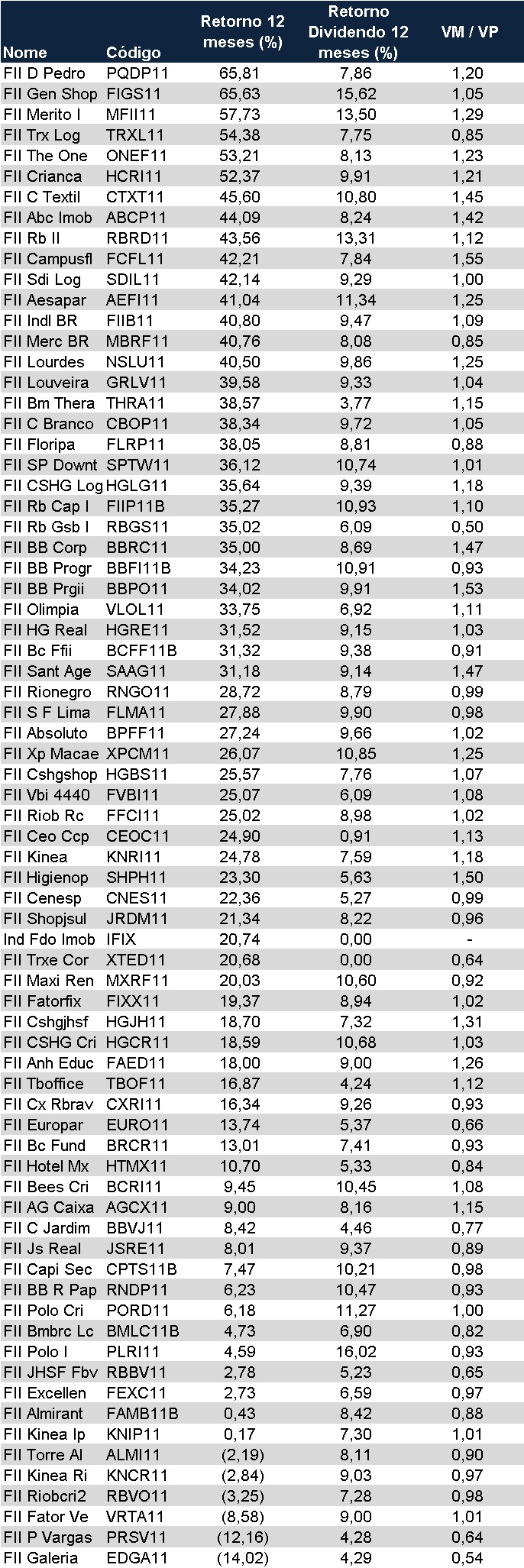

A queda de taxa de juros foi um dos fatores que favoreceu a alta média de 19% dos FIIs em 2017 e fez com que a taxa de dividendos destes caísse acompanhando a redução da Selic. O fator que deve promover a continuidade do processo de alta dos FIIs será a retomada econômica, pois deve favorecer as renegociações de aluguel e redução de vacância.

Ajuste o seu risco

Os FIIs têm muitos aspectos de similaridade com o mercado de ações. Você provavelmente já ouviu falar que existem ações de crescimento que apresentam elevado potencial de valorização e possuem maior risco, e ações de dividendos que são mais conservadoras. Nos FIIs é igual. Existem os FIIs orientados para produção de renda, ou seja, dividendos, e aqueles com maior potencial de valorização de preços.

Portanto, o primeiro passo na definição do portfólio é a seleção de onde deseja estar entre esses dois extremos.

Fundos de Renda

Os fundos de renda são destinados a investidores que buscam uma renda mensal com menor volatilidade devido às flutuações das variáveis econômicas que afetam o mercado como um todo. Usualmente, dois tipos de fundos se enquadram nessa categoria, os FIIs de Papel e os com contratos atípicos.

Os FIIs conhecidos como de “Papel” aplicam em títulos do mercado financeiro como Letra de Crédito Imobiliário (LCI), Letra Hipotecária (LH) e Certificado de Recebíveis Imobiliários (CRI). Exemplos desses fundos são o MXRF11 e o KNCR11

Já os fundos com contratos atípicos são aqueles que possuem acordos de aluguel mais rígidos, de maior prazo e com multas maiores no caso de quebra de contrato. Portanto, os proventos distribuídos por esses dois tipos de FIIs são mais previsíveis e apresentam menor oscilação com relação à economia, por exemplo, o XPCM11 e AEFI11.

Fundos de Valorização

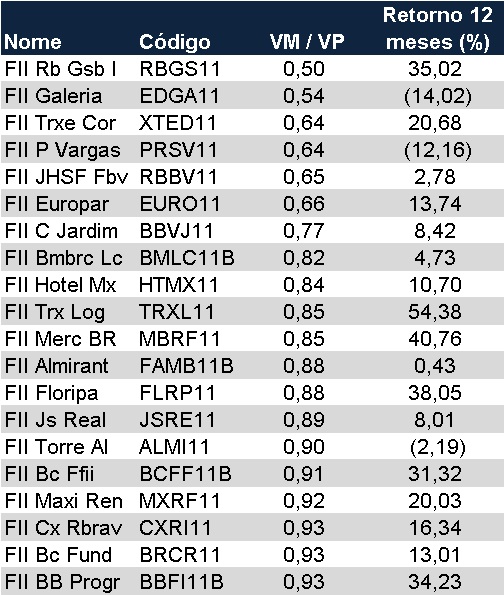

Aqueles investidores mais interessados em ganhos por valorização imobiliária e que aceitam mais risco se concentrarão na outra extremidade, onde estão os FIIs de Valor, que normalmente são também fundos de Tijolo. Esses FIIs são aqueles cujo portfólio é formado por empreendimentos imobiliários que possuem localização privilegiada, ou seja, densamente povoadas e com alta demanda comercial, e que se encontram com preços descontados em função da economia debilitada. A dica para encontrar aqueles que se encontram descontados é olhar par a razão Valor de Mercado por Valor Patrimonial (VM/ VP).

Se a razão VM/ VP estiver menor que um, quer dizer que o fundo é negociado a um valor abaixo do que ele pode proporcionar de resultados. Periodicamente, os fundos contratam empresas para reavaliarem o valor patrimonial e esse valor é encontrado pela capacidade de geração de fluxos de caixa futuro descontados a valor presente. Essa razão pode ser encontrada nos relatórios mensais, mas incluo na tabela abaixo os 20 fundos que apresentam a menor razão VM/ VP dos que formam o índice de fundos imobiliários (IFIX) da B3.

Os gestores profissionais conseguem ir além e também avaliam o desconto do valor negociado em relação ao custo de reposição dos ativos, ou seja, o custo de reconstruir o empreendimento imobiliário.

Acompanhe os Fundos de Fundos

Se você deseja entender mais sobre como construir portfólios de fundos imobiliários, mas não quer esperar para investir, pode iniciar o investimento pelos fundos de fundos. Dois famosos fundos de fundos são o BCFF11B e o BPFF11. Você pode acompanhar no relatório desses fundos quais FIIs eles estão adquirindo e as características desses produtos. A vantagem desses fundos é que conta com um gestor especializado e que possui analistas na produção de estudos mais aprofundados. Portanto, as chances de erros são menores.

Sigas as carteiras recomendadas

Outra alternativa se você está iniciando agora é seguir as carteiras recomendadas por corretoras ou por empresas especializadas em análise como a Eleven Financial. A vantagem de acompanhar essas carteiras é que por meio dos relatórios poderá entender as razões para aquisição de cada fundo. Com o tempo, ganhará experiência para fazer suas próprias análises ou melhor criticar as recomendações.