Onde investir em 2018

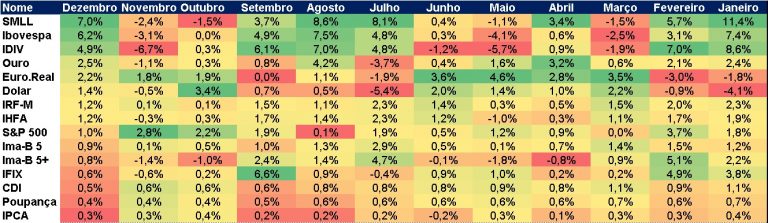

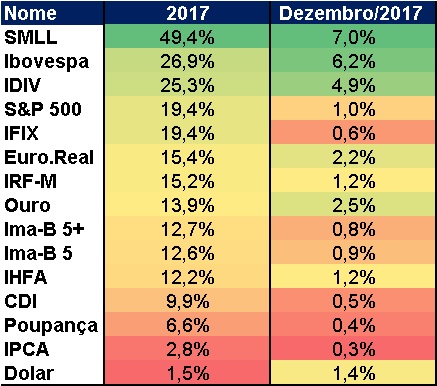

Revertendo o espaço perdido nos meses anteriores, no mês de dezembro o mercado financeiro no Brasil acompanhou o bom humor internacional. O mês de dezembro foi um reflexo do comportamento do ano, ou seja, um período com forte volatilidade, mas em que os mercados de risco apresentaram valorização que compensou este risco. O ano de 2018 não deve ser diferente e abaixo dou algumas dicas de como investir melhor.

Como retratado por Danielle Brant, o ano foi dividido em duas partes, antes e depois das delações dos controladores da JBS. Entretanto, esse evento foi encarado pelos agentes do mercado financeiro mais como um fato postergador da melhoria econômica do que como uma mudança de rumo.

O vazamento das delações da JBS foi uma surpresa em 2017, mas o ano de 2018 já tem pelo menos um evento divisor esperado, a eleição presidencial. O histórico de comportamento do mercado brasileiro nesses anos incita cautela ao investidor como comentei há alguns dias. Portanto, mais do que nunca atente para a diversificação de seu portfólio.

Outro divisor no ano de 2018 será a baixa taxa de juros. Veja na tabela acima que o CDI de dezembro foi levemente acima da poupança e também não será muito acima da inflação no próximo ano. A poupança novamente corre risco de não superar a inflação e o CDI de superar, por muito pouco, esse elemento corrosivo do poder de compra. Este fato deve incentivar uma mudança nos portfólios dos brasileiros e comento abaixo como você pode se adiantar a este processo e se beneficiar.

Renda Variável – Ações

Em 2017 os mercados de ações internacionais viveram um período de bonança promovido pelo crescimento sustentável e baixas taxas de juros e inflação. Esse “vento a favor” beneficiou as ações brasileiras que mesmo com um cenário de incerteza pela possibilidade de queda de mais um presidente e adiamento de reformas, emplacou mais um ano de alta.

A expectativa é que teremos em 2018 mais um ano benigno internacionalmente. Entretanto, corremos mais uma vez o risco de atravessar o ano sob o efeito de uma tempestade. Essa tempestade é o cenário eleitoral. Comentei recentemente que o desempenho das ações nos últimos sete anos de eleições presidenciais não incentiva o investidor a se aventurar no mercado acionário. Assim, invista com cautela e lembre-se que o início do ano tende a ser o melhor momento.

As ações de empresas pagadoras de dividendos devem ser beneficiadas com o cenário de baixa taxa de juros e elas podem ser as primeiras que os investidores institucionais procurarão, pois elas têm perfil mais conservador. Portanto, se pretende deslocar parte de seus recursos para o mercado de ações, comece com fundos de ações pagadoras de dividendos. Como falei no passado, o investimento em fundos neste caso é muito importante, pois boa parte do retorno de longo prazo vem do reinvestimento dos dividendos e esse reinvestimento é inviável, economicamente, com portfólios menores que R$1 milhão.

Outra forma de capturar este movimento por pagamentos de dividendos são os Fundos de Investimento Imobiliários (FIIs). Eles são uma boa alternativa de diversificação em um cenário de queda das taxas de juros e com risco menor que o de fundos de dividendos. Entenda como investir em FIIs no link.

Os fundos de ações de pequena capitalização devem continuar a apresentar melhor desempenho em 2018. Esse desempenho deve vir da capacidade dessas empresas de capturarem de forma mais forte o crescimento da economia, que segundo o relatório Focus do BC deve ser de 2,68% (PIB) em 2018. Entretanto, essas ações possuem maior risco e os fundos baseados nessas ações são mais indicados apenas aos investidores com maior apetite a risco.

Fundos Multimercados

Os fundos multimercados continuam sendo uma boa alternativa para aqueles investidores que desejam ter um retorno adicional ao CDI, mas com menor risco que os mercados de ações. Perceba que o índice de fundos multimercados, o IHFA se mantém no meio da tabela, com retorno acima do CDI no ano de 2017. Nesse produto, o investidor delega a uma equipe especializada a tarefa de decidir o melhor momento de entrar em cada uma das classes de ativos (bolsa, juros e moeda).

Os investidores conservadores que buscam maior retorno, mas não possuem apetite para o mercado de ações, devem buscar esse veículo como forma de diversificação.

Títulos de renda fixa

O cenário eleitoral deve trazer bastante volatilidade aos retornos dos títulos de renda fixa prefixados ou referenciados à inflação de longo prazo. Expliquei em artigo anterior que os títulos com vencimentos longos podem variar tanto quanto alguns índices de ações.

No ano passado e início de 2017, vários investidores se acostumaram mal com os bons retornos dos títulos públicos de longo prazo referenciados à inflação. Com a queda das taxas, uma parte dos ganhos futuros já foi antecipada. A partir de agora, os ganhos são menores e a volatilidade maior. Portanto, evite investir em títulos longos se vai precisar dos recursos no curto prazo, pois você pode vendê-los com prejuízo.

Entretanto, a taxa real de juros de longo prazo brasileira ainda é interessante quando comparada internacionalmente. Os grandes investidores vão movimentar suas carteiras para capturar esses juros ainda elevados, comprando esses títulos. Caso seu investimento seja para a aposentadoria, desloque parte de seus recursos em ativos referenciados à Selic ou ao CDI de curto prazo para títulos públicos e privados referenciados à inflação de longo prazo.

Moedas

O dólar foi o pior investimento em 2017. Conforme divulgado no relatório Focus do Banco Central, a expectativa segundo os economistas é de que o câmbio Reais por Dólar encerre 2018 em R$3,32/ USD, ou seja, praticamente sem valorização. Portanto, recomenda-se o investimento apenas para aqueles que necessitam da moeda para viagem ou algum pagamento.

O cenário eleitoral deve trazer muita volatilidade à moeda americana. Deixe para os gestores de fundos multimercados a tarefa de operar os movimentos das moedas. Eles possuem muito mais mecanismos e agilidade.

Diversificação internacional

O ambiente de menor taxa de juros favorece a diversificação internacional. Ao contrário do que muitos imaginam, quando feito de forma bem estruturada, investir internacionalmente é menos arriscado que em nosso país.

Perceba que o cenário benigno internacional é que tem ajudado o mercado local e se, por acaso, houver uma reversão deste, o Brasil deve sofrer ainda mais forte. Apesar da forte alta do índice S&P 500, essa valorização foi sustentada pelo contínuo crescimento de lucros. E a perspectiva é que essa tendência ascendente dos lucros continue a valorizar a bolsa americana. O investimento no S&P 500 para investidores brasileiros costuma ser exclusivo a investidores qualificados (acima de R$1 milhão em aplicações). Entretanto, investidores em geral podem ter acesso via fundos multimercados ou COEs.

A partir da mudança da legislação de fundos em outubro de 2015 tem crescido a oferta de fundos internacionais nas diversas categorias: renda fixa, ações e balanceados. Esses fundos permitem o investidor ter acesso ao mercado internacional com menor burocracia, com mais liquidez para seus recursos e ainda se aproveitar do benefício de maior taxa de juros brasileira que adicionam retorno sob certas condições ao produto quando investido no Brasil.

A diversificação internacional deve fazer parte do seu programa de investimento, mesmo para investidores com perfil conservador.

Bitcoin

Apesar da queda de mais de 35% de seu máximo, o Bitcoin deve fechar o mês de dezembro como uma valorização superior a 30% e no ano, a moeda virtual já se valorizou mais de 1.200%. Apesar da forte valorização, ainda há muitas incertezas quanto ao desenvolvimento e uso do Bitcoin. Leia os artigos que escrevi sobre ele para entender se esse produto deve fazer parte de sua carteira. Com essa volatilidade, apenas investidores com perfil agressivo é que deveriam pensar em investir.

Assim, com o cenário de menor taxa de juros em 2018 você deve planejar melhor seu orçamento e seu fluxo de caixa de longo prazo para que possa buscar um portfólio com maior retorno. Esse retorno será atingido apenas pela diversificação de sua carteira e com uma cautelosa elevação de risco nos investimentos e com a alocação em ativos com maior prazo de vencimento ou carência.

Definição dos índices nas tabelas:

Renda Fixa

Poupança – Aplicação de renda fixa comercializada pelos bancos que rende TR+0,5% ou TR+70% da Selic quando essa taxa estiver menor que 8,5% ao ano.

CDI – O Certificado de Depósito Interbancário é negociado apenas entre os bancos. A Cetip calcula a taxa média e essa taxa é utilizada para atualização de diversas aplicações como CDB, LCI, LCA, CRI, CRA, debêntures e outros.

IMA-B – Índice calculado pela Anbima que representa a valorização de uma carteira de todos os títulos públicos federais indexados ao IPCA.

IMA-B5 – Índice calculado pela Anbima que representa a valorização de uma carteira de todos os títulos públicos federais indexados ao IPCA com vencimento menor que 5 anos.

IMA-B5+ – Índice calculado pela Anbima que representa a valorização de uma carteira de todos os títulos públicos federais indexados ao IPCA com vencimento maior que 5 anos.

IRFM – Índice calculado pela Anbima que representa a valorização de uma carteira de todos os títulos públicos federais prefixados.

IHFA – Índice calculado pela Anbima que representa a valorização de uma carteira de fundos multimercados.

Renda variável

Ibovespa – Índice calculado pela B3 que representa uma carteira teórica de ações com maior negociabilidade e valor de mercado na BM&FBOVESPA.

IDIV – Índice calculado pela B3 que representa uma carteira teórica de ações que que se destacaram em termos de remuneração dos investidores, sob a forma de dividendos e juros sobre o capital próprio.

SMLL – Índice calculado pela B3 que representa uma carteira teórica de ações de empresas de menor capitalização na BM&FBOVESPA.

S&P 500 – Índice que representa uma carteira teórica de 500 ações de maior valor de mercado americanas.

IFIX – Índice calculado pela B3 que representa uma carteira teórica dos fundos imobiliários negociados nos mercados de bolsa e de balcão organizado da BM&FBOVESPA.

Dólar – Representa a variação do câmbio Reais/ Dólar.

Euro – Representa a variação do câmbio Reais/ Euro.