Tesouro Direto: por que a maioria está resgatando e o que você deveria fazer?

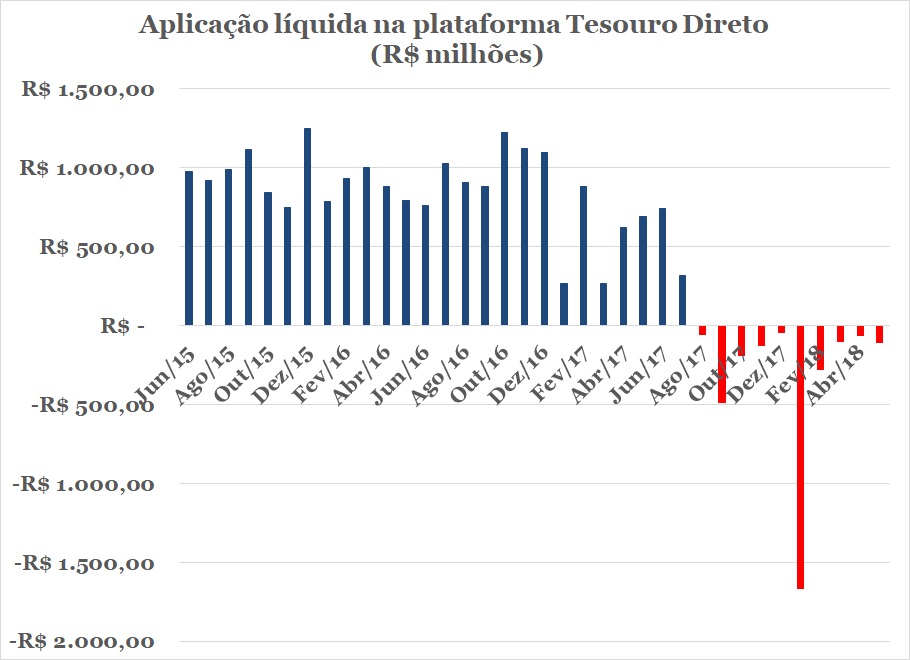

Segundo dados do Tesouro Nacional, desde agosto de 2017 os investidores têm mais resgatado do que aplicado em títulos na plataforma Tesouro Direto. Três razões explicam esse movimento dos investidores. Entretanto, o que parece ser algo ruim, na verdade é uma oportunidade que está sendo desperdiçada.

Conforme pode ser visto no gráfico abaixo, depois de 26 meses de aplicação líquida positiva na plataforma do Tesouro Direto (TD) ela deve apresentar seu décimo primeiro mês consecutivo de resgates agora em junho.

O movimento pessimista dos investidores pode ser explicado por três fatores: baixa rentabilidade da renda fixa, busca por aplicações mais agressivas e quebra de expectativa dos investidores.

A redução da taxa Selic realizada pelo Comitê de Política Monetária (COPOM) iniciada em outubro de 2016 trouxe a remuneração da renda fixa brasileira para os níveis historicamente baixos. Esse movimento trouxe como consequência um rebalanceamento dos portfólios.

Os investimentos em renda fixa são usualmente mais conservadores. Entretanto, como no passado a remuneração era interessante, mesmo investidores com perfil moderado e agressivo concentravam suas aplicações em renda fixa. A queda nas taxas fez com que esses investidores procurassem alternativas mais agressivas como fundos multimercado, fundos de investimentos imobiliários e fundos de ações.

No entanto, os títulos que sofreram mais resgates do TD não foram os mais conservadores, mas os referenciados a IPCA e prefixados, que são aqueles que possuem maior volatilidade e podem resultar em perda de capital caso seja vendido antes do vencimento.

Nos dez meses terminados em maio de 2018, os resgates nesses dois tipos de títulos ultrapassaram em mais de R$ 4 bilhões o valor de compras nos mesmos. Enquanto nos dez meses anteriores, a captação líquida (compra-venda) somou mais de R$ 5 bilhões. Essa forte reversão é explicada pela quebra de expectativa de rentabilidade dos investidores.

Quem investiu nesses dois tipos de títulos (prefixado e referenciado a IPCA) em qualquer dia desde meados de 2015 e manteve o título até o final de 2016 obteve rentabilidades superiores ao retorno do título mais conservador (Tesouro Selic).

No gráfico abaixo, é possível ver que quem investiu no segundo semestre de 2015, teve retornos de até 20% acima da Selic até o início de 2017. Essa rentabilidade extraordinária atraiu muitos investidores.

Entretanto, essa expectativa de rentabilidade em excesso foi frustrada. O gráfico abaixo mostra que quem investiu nesses dois tipos de títulos em quase qualquer dia desde o início de 2017 e os manteve até o final de junho de 2018, na média, perdeu da remuneração da Selic. Apenas os títulos prefixados apresentaram melhor desempenho quando o investimento foi feito no primeiro semestre de 2017.

Essa quebra de expectativa demonstra o desconhecimento daqueles que investiram nesse tipo de título. De fato, quando as taxas de juros de longo prazo sobem, como ocorreu nos meses de maio e junho de 2018, esses títulos apresentaram forte queda. Mas é justamente quando as taxas sobem que os títulos ficam mais interessantes para serem adquiridos.

Para aproveitar a oportunidade com as taxas de renda fixa mais elevadas, o investidor deve atentar para o vencimento dos títulos. De preferência, só adquira títulos com vencimento longo se puder mantê-los por todo o prazo, pois quanto maior a maturidade do título, maior sua volatilidade com os movimentos das taxas de juros.

Prefira os títulos referenciados a Selic se precisa dos recursos até dois anos. O Tesouro Prefixado com vencimento em 2021 é o ideal para investimentos até três anos. Para aplicações com horizonte mais longo, os títulos referenciados ao IPCA oferecem, além da proteção contra a perda do poder de compra, um ganho acima da inflação bastante interessante.

Como são investimentos para o longo prazo, recomenda-se não se deixar levar pela volatilidade de curto prazo. Se mantiver os títulos até o vencimento, vai obter a rentabilidade contratada.

Michael Viriato é professor de finanças do Insper e sócio fundador da Casa do Investidor.