Saiba qual tipo de fundo multimercado tem se destacado em 2018

Nos últimos oito anos os fundos multimercados foram um dos melhores investimentos do mercado brasileiro, quando se avalia o retorno ajustado ao risco. Um tipo específico destes fundos tem se destacado dos demais. Antes de apresentá-lo, vamos comparar os fundos multimercados com outros investimentos usuais no Brasil.

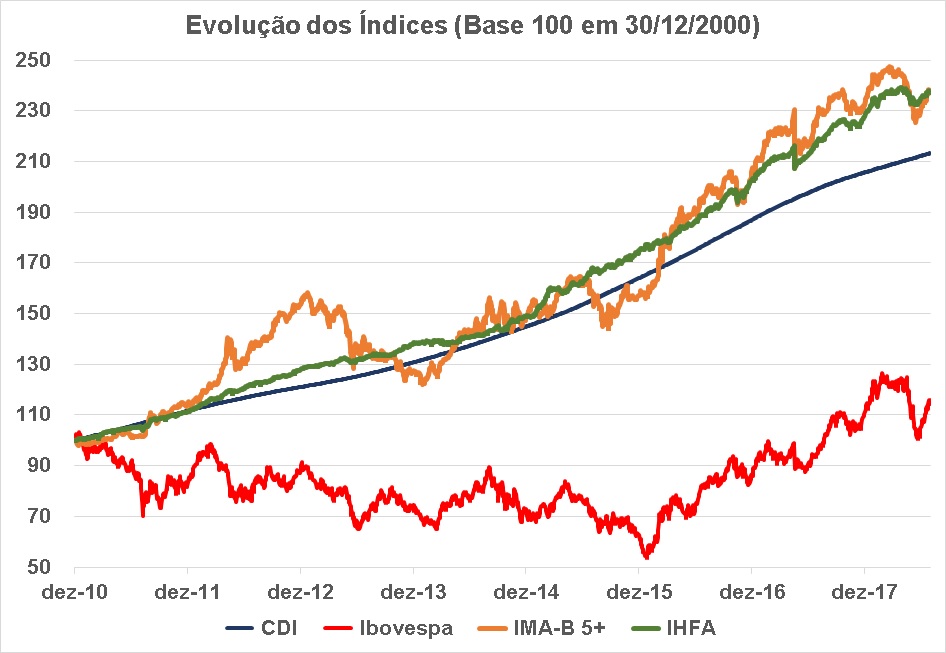

O gráfico abaixo apresenta o retorno desde 2010 do CDI (azul), Ibovespa (vermelho), IMAB5+ (laranja), IHFA (verde). O IHFA e o IMAB5+ são índices calculados pela Anbima e representam, respectivamente, a média dos fundos multimercados, e dos títulos referenciados ao IPCA com vencimento maior que cinco anos. Este último índice inclui os famosos títulos Tesouro IPCA disponíveis na plataforma do Tesouro Direto.

Avaliando o gráfico, percebe-se que o Ibovespa foi um dos piores investimentos neste prazo. Ele rendeu apenas 14,3% desde 30/12/2010 até o final de julho. O CDI no mesmo período se valorizou 113,3%. O IHFA e o IMAB5+ superaram o CDI e apresentaram retorno de 137,4% e 137,8%, respectivamente. Como é usualmente informado, a variação relativa desses últimos índices foi de 121,3% e 121,6% do CDI, respectivamente.

Apesar do retorno do índice de fundos multimercados ter sido ligeiramente abaixo da média dos títulos referenciados ao IPCA de longo prazo, o risco do primeiro é significativamente menor. Reforço que as rentabilidades dos fundos já são líquidas de todas as taxas.

O risco pode ser avaliado pela observação do comportamento do gráfico. A linha que representa o IMAB5+ tem uma variação mais acentuada para cima e para baixo em relação à do IHFA. Isso quer dizer que o investimento em fundos multimercados, na média, proporciona uma menor probabilidade de perda em intervalos de tempo.

Embora o IHFA tenha apresentado excelente desempenho nos últimos oito anos, uma específica categoria de fundos multimercados tem apresentado especial destaque no ano de 2018.

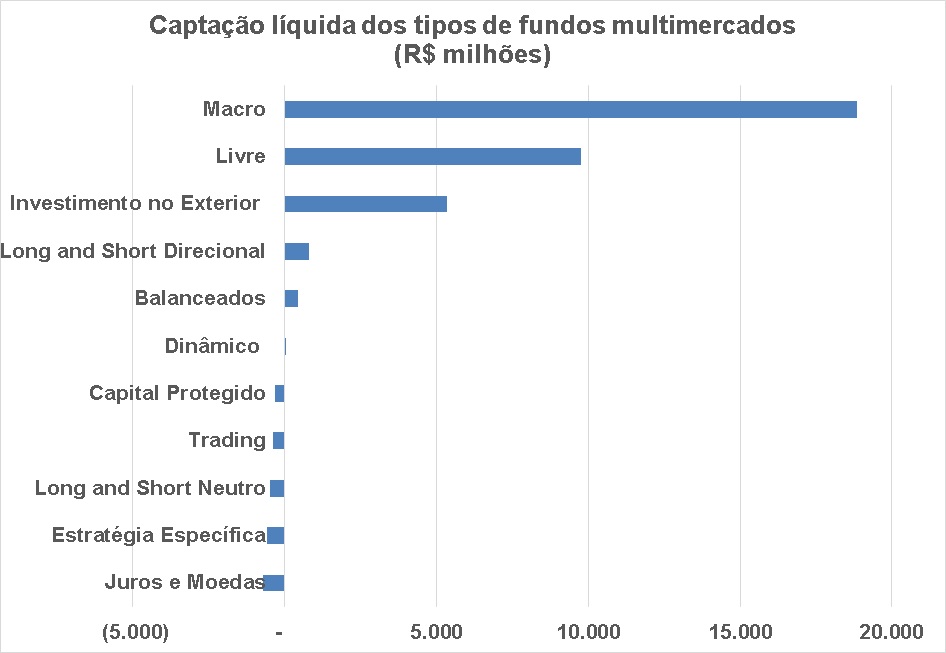

Segundo o critério da Anbima, os fundos multimercados são classificados em onze categorias. A classificação é realizada conforme a estratégia definida pela política de investimentos do produto. Para entender melhor o que faz cada tipo, confira a cartilha da Anbima.

A rentabilidade dos onze tipos de fundos multimercados, juntamente com a do CDI, é apresentada no gráfico abaixo.

Os fundos da categoria Long and Short apresentam quase o dobro da variação do CDI em 2018 e se destacam dentre seus pares. Adicionalmente, os fundos desse tipo costumam ter um risco menor que a média de seus pares. Portanto, seu retorno ajustado ao risco se destaca ainda mais.

Curiosamente, os investidores preferiram concentrar seus investimentos na categoria Macro. Pelo gráfico abaixo, verifica-se que os fundos Long and Short na verdade tiveram resgate líquido e foram o terceiro pior em captação em 2018 até o final de julho, apesar de seu bom desempenho.

Reforço que apesar do desempenho mais acentuado dos fundos Long and Short, o ideal é diversificar em mais de uma estratégia para mitigar o risco de oscilação dos mercados.

Os fundos da categoria Livre são uma alternativa, caso não seja possível dividir a aplicação em mais de um fundo. Este tipo não tem concentração em uma estratégia específica e é uma forma de diversificar nas estratégias com um só fundo.

Michael Viriato é professor de finanças do Insper e sócio fundador da Casa do Investidor.