Os dez melhores (e piores) FIIs para complementar sua aposentadoria

O debate sobre a reforma da previdência tem despertado nos brasileiros a preocupação com suas poupanças. O momento é singular, pois os atuais investidores nunca se depararam com uma taxa básica da economia tão baixa, e com possibilidade de ficar ainda menor no curto prazo. A soma destes dois fatores tem levado estes poupadores a buscarem alternativas para elevar os rendimentos. Discuto abaixo uma das opções de investimentos mais discutidas atualmente.

A taxa DI, usualmente chamada de CDI, é a taxa de renda fixa referência para a maioria dos aplicadores. Essa taxa está atualmente em 6,4% ao ano, ou 0,52% ao mês. Não se engane, a tradicional caderneta de poupança rende ainda menos.

Para obter maior retorno, o investidor precisa correr mais risco. Os fundos de investimentos imobiliários (FIIs) são um investimento de risco que tem, dentre várias, três características desejadas pela maioria dos investidores: isenção de IR nos ganhos de dividendos, referenciado em imóveis e liquidez para resgate. Além de apresentarem perspectiva positiva de valorização e ganhos de dividendos, na média, maiores que o CDI.

Discuto a seguir cinco fatores que são avaliados pelos interessados em FIIs e que podem te ajudar na construção de sua carteira. Ao final do texto, há um link para um relatório com recomendações de investimento, disponibilizado por Raul Grego, chefe da área de pesquisa em FIIs da Eleven Financial Research. A Eleven é uma das mais reconhecidas empresas de análises de investimentos independentes do mercado brasileiro.

Como Grego alerta, nenhum fator sozinho é suficiente para tomar uma decisão de investimento. Além dos fatores abaixo, sua pesquisa envolve a construção de fluxos de caixa, entrevistas com gestores e profissionais de mercado, além de visitas aos empreendimentos.

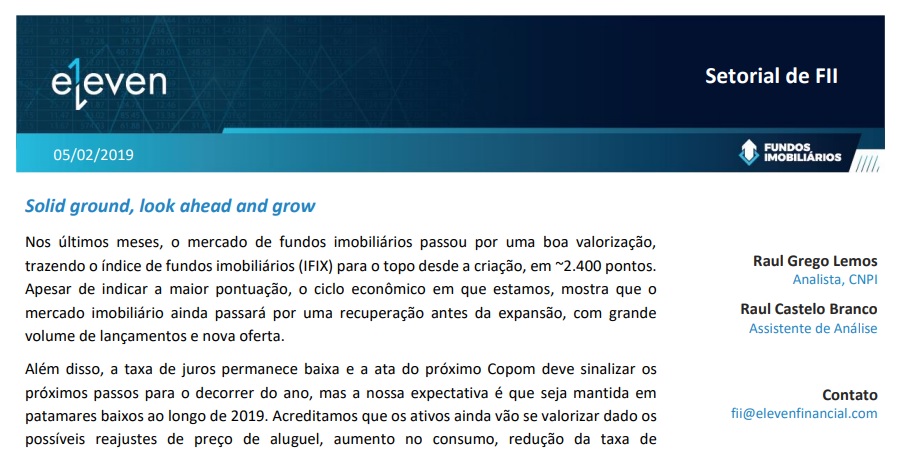

Valor de mercado

Sabemos que “tamanho não é documento”, mas no caso dos FIIs, o tamanho sinaliza um importante fator, a diversificação. A distribuição em vários imóveis é uma variável para redução do risco de vacância. A vacância ocorre quando o imóvel que o FII possui fica desocupado e não recebe renda de aluguel.

Uma característica dos menores FIIs é que, em geral, são constituídos por apenas um empreendimento. Este fato traz maiores riscos, pois muitas vezes existem poucos ou apenas um locatário.

Portanto, quanto maior o FII, menores são os riscos de o investidor sofrer uma forte queda de dividendos com a saída de um locatário.

Abaixo, incluo uma tabela com os dez maiores e menores FIIs que compõem o índice de FIIs da B3 (IFIX).

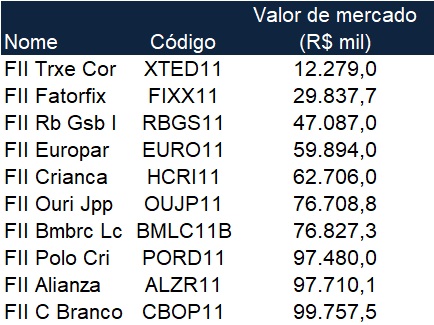

Liquidez

A liquidez representa a facilidade de se vender as cotas do FII no mercado. Os FIIs são negociados em bolsa. Portanto, o volume negociado diariamente retrata quão rápido o aplicador conseguiria vender suas cotas no mercado, caso precisasse.

Uma conta simples para saber quanto tempo levará para vender seu FII sem que pressione muito o preço para baixo é considerar que só venderia em cada dia, um terço da média diária de negociação.

Por exemplo, se tem R$30 mil no fundo FIXX11, o menos líquido, levaria quase três dias para vender sua participação, de forma a não pressionar as cotações para baixo.

A seguir, apresento os FIIs com maior e aqueles com menor volume médio de negociação diária.

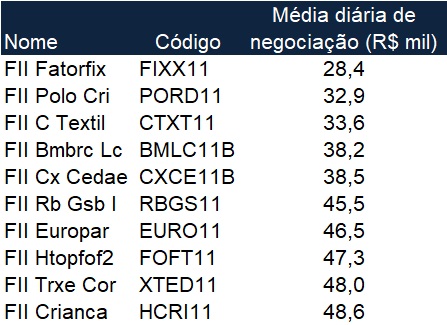

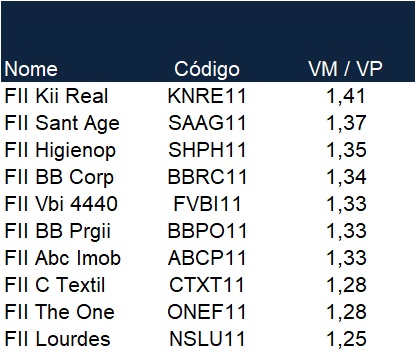

Valor de mercado / Valor Patrimonial

Anualmente, os FIIs precisam contratar uma empresa independente que avalia o valor de seus imóveis e este é o valor patrimonial. O valor de mercado é aquele atribuído pelos investidores.

Não é possível dizer qual dos dois valores estaria mais correto. Entretanto, usualmente o valor de mercado (VM) mais baixo que o patrimonial (VP) ocorre por uma queda dos dividendos, devido a vacância. Se for esperada uma queda da vacância, o VM tenderia a convergir para o patrimonial.

Grego é um crítico deste indicador e alerta para os cuidados sem uma análise mais aprofundada. O fato de o VM ser superior ao VP não quer dizer que o FII está caro. O VP pode ser reavaliado para cima no ano seguinte, tendo em vista as novas condições e o VM pode estar refletindo esta expectativa.

Embora o indicador não sinalize que o FII está barato ou caro, ele é um alerta para se realizar análise mais aprofundada, a fim de se encontrar possíveis oportunidades de compra ou de venda.

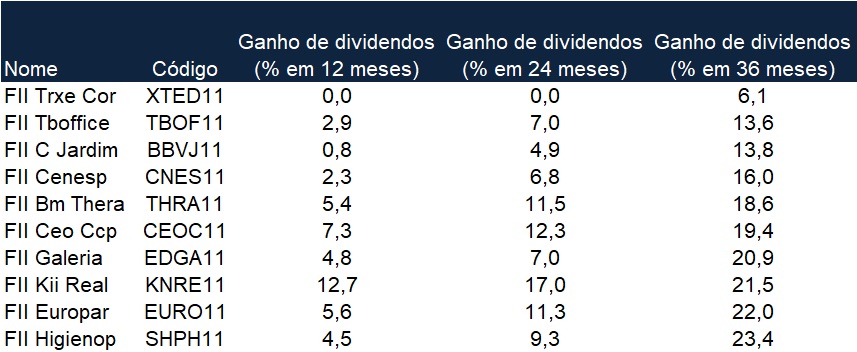

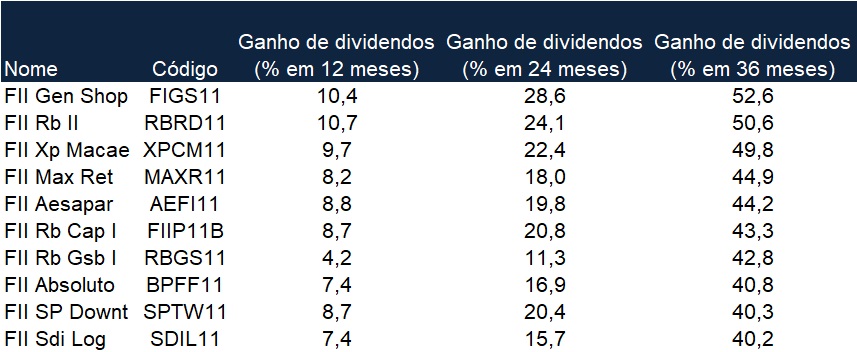

Ganho de dividendos

O ganho de dividendo é calculado dividindo-se o valor em proventos distribuídos aos cotistas pelas respectivas cotações dos FIIs. Este é um dos principais indicadores acompanhados pelos investidores pessoas físicas.

Isto ocorre, pois é a forma mais simples de o investidor acompanhar se o FII está gerando os resultados desejados. Normalmente, os investidores fogem dos FIIs com baixo ganho de dividendo e são atraídos por aqueles que pagam uma alta remuneração.

Este indicador merece cuidado, pois um alto dividendo hoje pode não ser sustentável no longo prazo. Alguns FIIs possuem contrato de pagamento de dividendos garantidos que possuem curta duração e que podem ter risco de cair no futuro.

Um baixo ganho de dividendo pode representar uma elevada vacância no curto prazo. Uma análise do imóvel e das perspectivas de demandas é necessária para entender as possibilidades de elevação dos dividendos.

Como comparação, o CDI nos últimos três anos rendeu 32%. Líquido de IR, essa remuneração seria de 27,2%. O décimo pior FII em remuneração por dividendo distribuiu 86% dessa taxa. Já o décimo melhor FII distribuiu 150% do rendimento do CDI.

Outro paralelo a ser realizado é com os alugueis de imóveis. O décimo pior FII pagou em dividendos uma taxa equivalente a 0,59% ao mês. Segundo o FipeZap, os alugueis residenciais não remuneram nem metade disto, quando considerado o IR. Portanto, quem compra apartamento para alugar estaria fazendo um péssimo investimento, pois os FII remuneram mais e representam a mesma classe de imóveis.

Abaixo listo os FIIs com maiores e menores ganhos de dividendos nos últimos três anos.

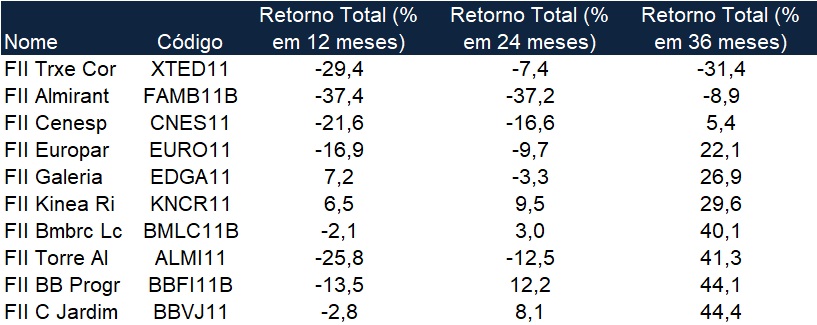

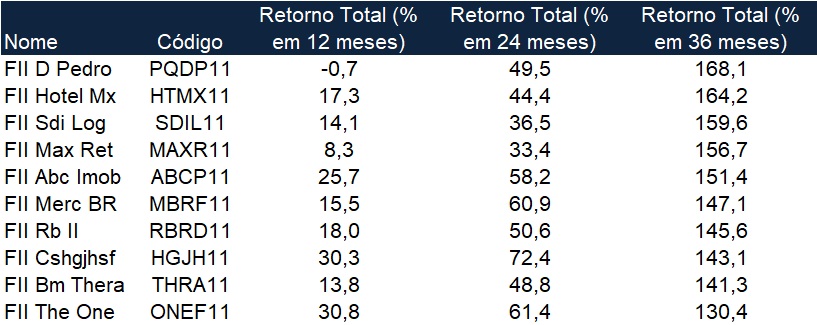

Retorno total

O retorno total é a composição do ganho de dividendos e da valorização de preço. Na decisão de investimento, deve-se levar em conta que você um dia venderá as cotas que possui.

Se o ganho de dividendo é bom, mas as perspectivas com relação aos imóveis do fundo são ruins, tudo o que você ganhar em dividendos, pode ser perdido na desvalorização das cotas.

Os melhores FIIs são aqueles que agregam as duas características, bom pagamento de dividendos, sinalizando estabilidade nas locações, e uma boa perspectiva de valorização dos imóveis que vai ser refletida nas cotações do FII.

Abaixo listo os FIIs com maiores e menores retornos totais nos últimos três anos.

Clique neste link e faça o download do relatório de FII abaixo que foi disponibilizado pela Eleven Financial Research.

Michael Viriato é professor de finanças do Insper e sócio fundador da Casa do Investidor