Descubra as cinco melhores regras financeiras de bolso

Algumas decisões financeiras são muito importantes. Entretanto, os cálculos necessários nos inibem de dar o primeiro passo. Neste sentido uma série de regras de bolso facilitam tanto o diagnóstico, quanto as resoluções.

Existem cinco pontos relevantes no seu planejamento financeiro: diagnóstico de sua situação financeira, orçamento familiar, compra do imóvel, plano para aposentadoria e como dividir os investimentos.

Para cada uma destas decisões financeiras, discuto uma regra de bolso simples e fácil.

Qual o diagnóstico de sua situação financeira?

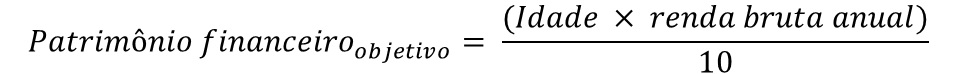

Segundo o livro ‘O milionário mora ao lado: Os surpreendentes segredos dos ricaços americanos’ de Thomas Stanley e William Danko, há um cálculo simples para avaliar quão distante você está de sua segurança financeira.

Ressalto que o número resultante desta fórmula deveria ser apenas seu primeiro objetivo financeiro, considerando sua idade e sua renda. Portanto, o cálculo permitirá a você entender se está no caminho certo para sua independência financeira ou quão distante está deste objetivo.

No entanto, o fato de cumprir esta primeira meta não significa que pode parar de poupar. Mesmo que possua o patrimônio financeiro objetivo resultante da regra, ainda assim ele não possibilita que se aposente com sua renda atual.

Segundo o escritor Anthony Robbins, existe uma grande diferença entre segurança e independência financeira, quando você atinge o primeiro, tem o suficiente apenas para cobrir suas despesas mais básicas.

Para calcular quanto deveria ter hoje em aplicações financeiras para o primeiro objetivo, basta multiplicar sua idade por sua renda bruta anual e em seguida dividir por 10.

Por exemplo, se você tem 35 anos e ganha o equivalente a R$10 mil mensais (R$120 mil no ano bruto de IR), então seu patrimônio financeiro atual deveria ser de R$420 mil.

Como deveria planejar sua renda mensal?

Existe uma regra sobre como devemos dividir nossa renda mensal.

Esta regra foi proposta pela senadora e professora de direito especializada em falências, Elizabeth Warren. Ela é a coautora do livro “All Your Worth: The Ultimate Lifetime Money Plan.”

A diretriz é conhecida como 50/ 30/ 20 devido às proporções que se deve atribuir a cada parcela do orçamento.

De sua renda líquida mensal você deveria separar 50% para despesas necessárias, 30% para gastos com “desejos” e 20% deve ser investido.

Basicamente qualquer despesa que você pode adiar com um pouco de desconforto seria qualificada como um “desejo”. Por exemplo, dispêndios de diversão como viagens e restaurantes, roupas não necessárias, cursos extracurriculares, planos de TV ou celular acima do necessário…

Os 20% de investimentos devem ser destinados à poupança para objetivos maiores como compra de imóvel, aposentadoria e reservas financeiras.

Para aqueles que carregam dívidas do passado, os 20% devem ser destinados primeiro para saldar estas antes de iniciar a poupança. Alerta-se que a liquidação dos débitos não deve abrir espaço para a geração de novos.

Qual o valor máximo do imóvel que deveria morar?

Todos gostaríamos de morar em um palácio à beira do mar ou de uma montanha. No entanto, o imóvel próprio deve estar alinhado com sua renda.

Segundo especialistas seu imóvel não deveria custar mais de três vezes sua renda anual líquida de impostos. Por exemplo, se você ganha o equivalente a R$10 mil mensais líquidos de IR (R$120 mil no ano), o imóvel que deseja adquirir não deveria ter valor superior a R$360 mil (= 120 mil * 3).

A conta considera que você não deveria gastar com despesa de financiamento mais que 30% de sua renda líquida.

Um imóvel de R$360 mil vai gerar uma despesa com financiamento próxima de R$ 2,5 mil se pagar uma entrada de 20% do valor do imóvel.

Para se chegar ao valor, deve-se somar a renda de toda a família e multiplicar por três.

Quanto deveria ter para se aposentar?

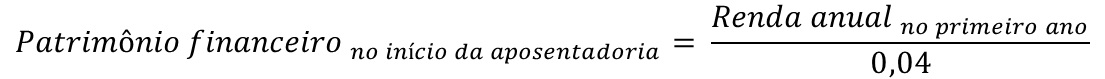

Para descobrir quanto precisaria acumular até a aposentadoria, não há regra melhor e mais simples que a proposta por William Bengen em 1994.

Ela é internacionalmente conhecida como regra dos 4%.

Para estimar quanto precisa ter logo antes de iniciar sua aposentadoria, basta dividir o quanto deseja receber de renda anual no primeiro ano de aposentadoria por 4%, ou seja, por 0,04.

Por exemplo, se deseja ter uma renda anual de R$ 120 mil no primeiro ano, deverá ter R$ 3 milhões em aplicações financeiras.

Como deveria dividir seus investimentos?

As taxas de juros no Brasil estão se aproximando dos níveis praticados no mercado internacional. Portanto, mais realista fica aplicar as regras de distribuição de investimentos que ouvíamos, mas que para nossa realidade antiga, não fazia sentido.

Internacionalmente, o investimento em ativos de risco como fundos de ações e multimercados é uma realidade bem mais difundida.

Normalmente, quanto mais novo, maior é a capacidade de um investidor em se recuperar de eventuais reviravoltas do mercado. Logo, com o avanço da idade, o investidor deveria ir reduzindo a participação em ativos de risco.

A regra da idade diz que você deveria ter uma proporção em ativos de baixo risco na sua carteira equivalente à sua idade.

Por exemplo, se você tem 35 anos, deveria ter apenas 35% de ativos de baixo risco em sua carteira. Os outros 65% deveriam ser investidos em ativos de risco, como fundos de ações, multimercados, imobiliários e de renda fixa de maior risco.

Como disse Mark Twain,

O segredo de progredir é começar.

Portanto, é necessário iniciar seu planejamento financeiro e estas dicas vão te ajudar.

Michael Viriato é professor de finanças do Insper e sócio fundador da Casa do Investidor.