Carta de Warren Buffett surpreende investidores, descubra

Os movimentos e ensinamentos de Warren Buffett são acompanhados por investidores pelo mundo. Essa tietagem é justificada. Ele foi capaz de transformar o investimento de USD$ 1 mil em USD$ 27,4 milhões, enquanto o mesmo investimento no principal índice americano se transformou em apenas USD$ 198,8 mil. Você pode ter acesso exclusivo à carta divulgada neste sábado no link, mas comento abaixo três pontos extraídos dela.

O poder dos lucros retidos

Quem acha que Buffett é um adorador dos dividendos se engana. Ele não valoriza o pagamento como muitos. Sua empresa, por exemplo, não paga dividendos.

Para justificar essa visão ele dedicou boa parte de sua carta, divulgada ontem. Com esse objetivo, ele citou o livro “Common Stocks as Long Term Investments” e seu autor Edgar Lawrence Smith.

Smith descreve no livro a superioridade do desempenho de ações em relação aos títulos de renda fixa e compara os lucros retidos pelas empresas e reinvestidos aos juros compostos que se obtém nas aplicações de renda fixa.

Ao contrário dos aficionados em dividendos, Buffett acredita que os investidores podem alavancar seus retornos se a empresa investir seus lucros na expansão dos negócios, na melhoria da eficiência ou, se for o caso, na recompra de ações.

Ainda há espaço para comprar ações?

Depois de vários anos de alta, muitos investidores que não aproveitaram a valorização do mercado se debatem com a dúvida se ainda há espaço para entrarem. Os que já ganharam, também perdem o sono com o receio se não deveriam realizar seus lucros.

Para ambos investidores, Buffett expressa sua opinião:

“Anything can happen to stock prices tomorrow. Occasionally, there will be major drops in the market, perhaps of 50% magnitude or even greater. But the combination of The American Tailwind, about which I wrote last year, and the compounding wonders described by Mr. Smith, will make equities the much better long-term choice for the individual who does not use borrowed money and who can control his or her emotions.”

(“Tudo pode acontecer com os preços das ações amanhã. Ocasionalmente, haverá grandes quedas no mercado, talvez com magnitude de 50% ou até maior. Mas a combinação do vento americano a favor, sobre a qual escrevi no ano passado, e as maravilhas dos juros compostos descritas pelo Sr. Smith, tornará o mercado acionário a melhor escolha a longo prazo para o indivíduo que não usa dinheiro emprestado e que controla suas emoções.”)

Avaliação do desempenho de Buffett

Se separarmos como as ações da empresa de Buffett, a Berkshire, se comportou ao longo dos anos, podemos refletir sobre uma importante conclusão de alguns estudos acadêmicos.

O resultado anual das ações da Berkshire e do principal índice de ações americano é apresentado na primeira página de sua carta.

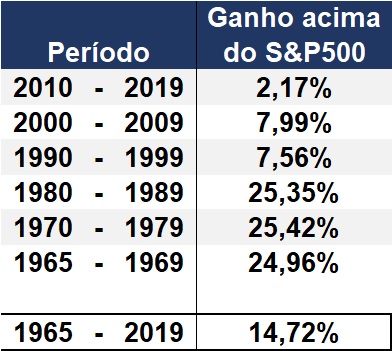

Apresento a diferença média de retorno anual entre estes dois abaixo.

Nos 54 anos de existência, a Berkshire apresentou desempenho médio de 14,72% ao ano acima do S&P500. No entanto, claramente, esse resultado superior foi impulsionado nos primeiros 25 anos.

Nos últimos trinta anos, a média de retorno em excesso anual ao S&P500 foi de apenas 6,91%. No entanto, na última década o resultado superou o índice amplo em apenas 2,17% ao ano.

A redução do desempenho levanta questionamentos sobre a capacidade de obter bons resultados com o tamanho do patrimônio administrado. Estudos acadêmicos apontam que gestores pioram seus resultados quando crescem, devido à redução de velocidade de movimentar recursos e a incapacidade de encontrar oportunidades que promovam ganhos representativos.

Michael Viriato é professor de finanças do Insper e sócio fundador da Casa do Investidor.