Entenda se as quedas recentes da Bolsa fogem do normal

Depois de quatro meses de altas seguidas e uma valorização de mais de 40% desde março deste ano, o principal índice da Bolsa de Valores brasileira B3 (Ibovespa) emenda o segundo mês de queda. Depois de cair 3,44% em agosto, o Ibovespa chega na metade de setembro caindo mais de 1%.

Você provavelmente já ouviu aquele ditado: gato escaldado tem medo de água fria. Investidores começam a se perguntar se o mercado estaria estressado, com medo do que ocorreu em março deste ano.

Mas será que as quedas recentes do Ibovespa estariam fora do padrão de oscilação de mercado? Por exemplo, se o Ibovespa cai 1,5% em um dia qualquer isso foge do normal? E a queda do mês passado de 3,44% seria um desvio das oscilações naturais de mercados de risco?

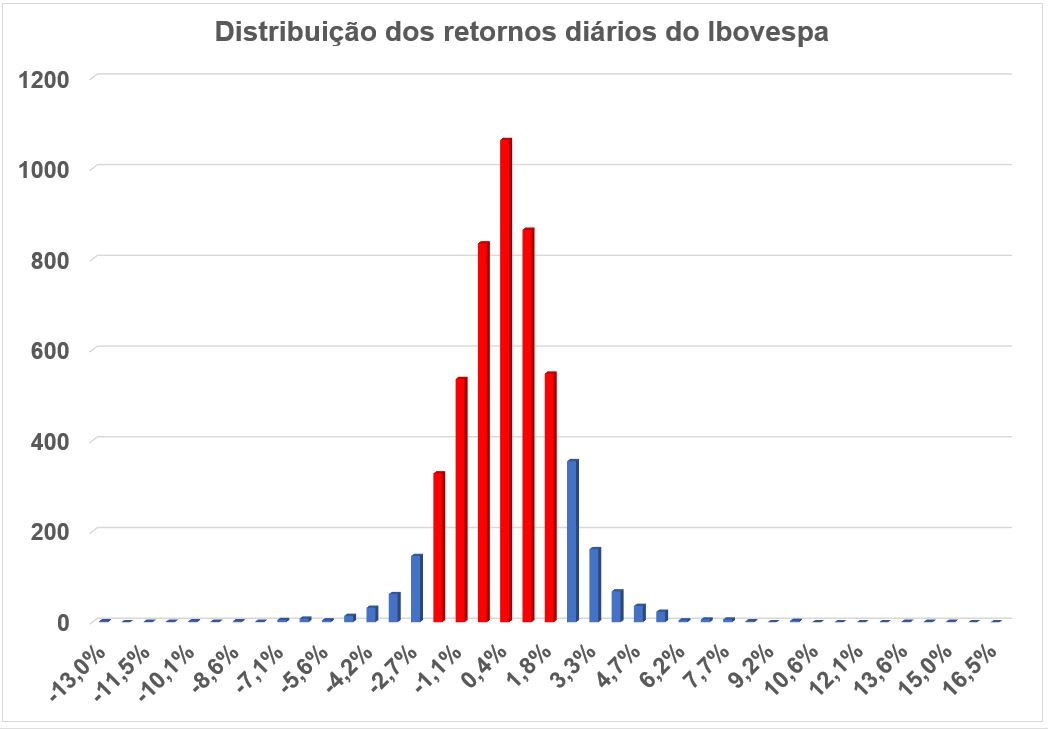

Quanto você acha que seria a probabilidade de em um dia qualquer o Ibovespa ter uma oscilação que esteja no intervalo de -1,80% a +1,80%?

a) 28%

b) 38%

c) 48%

d) 58%

e) 68%

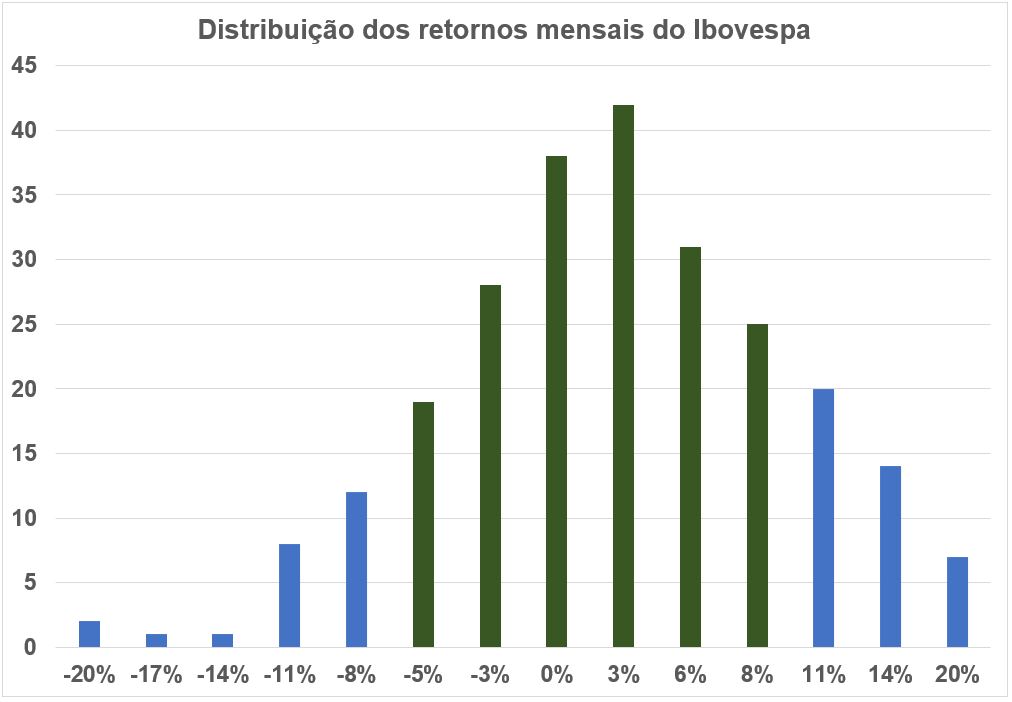

De fato, o que foi diferente do padrão foram fortes as altas nos quatro meses subsequentes entre abril e julho. Nos últimos vinte anos, apenas em dois outros momentos ocorreram altas de mais de 3% ao mês em quatro meses seguidos. Elas ocorreram em 2003 e 2007.

Nos últimos vinte anos, somente nesse ano de 2020 tivemos altas de mais de 8% ao mês seguidas por quatro meses. Portanto, se engana quem acha que a queda foi fora do normal, mas as altas recentes é que fugiram do padrão.

Desvalorizações maiores que 20% como as que ocorreram em março deste ano e que assustaram a todos os investidores possuem uma probabilidade baixíssima de ocorrência. Só ocorreram duas nos últimos vinte anos, sendo a outra na última crise financeira de 2008.

Respondendo à pergunta acima, considerando que os retornos seguem uma distribuição Normal, há cerca de 68% de probabilidade de o retorno do Ibovespa em um dia qualquer estar entre -1,8% e +1,8%. Isso pode ser observado no gráfico abaixo.

O gráfico abaixo mostra a distribuição dos retornos diários do Ibovespa nos últimos vinte anos. Cada barra mostra quantos dias nas últimas duas décadas estiveram no intervalo de variação mostrado no eixo inferior. As barras vermelhas mostram o intervalo entre -1,8% e +1,8% ao dia. Perceba que elas formam a grande maioria.

Quando consideramos retornos mensais, há a mesma probabilidade de 68% do retorno do Ibovespa estar entre -6% e +8% em um mês qualquer. Isso pode ser observado no gráfico a seguir. Este intervalo é destacado na cor verde.

Logo, as quedas recentes do Ibovespa estão dentro do intervalo normal de oscilação.

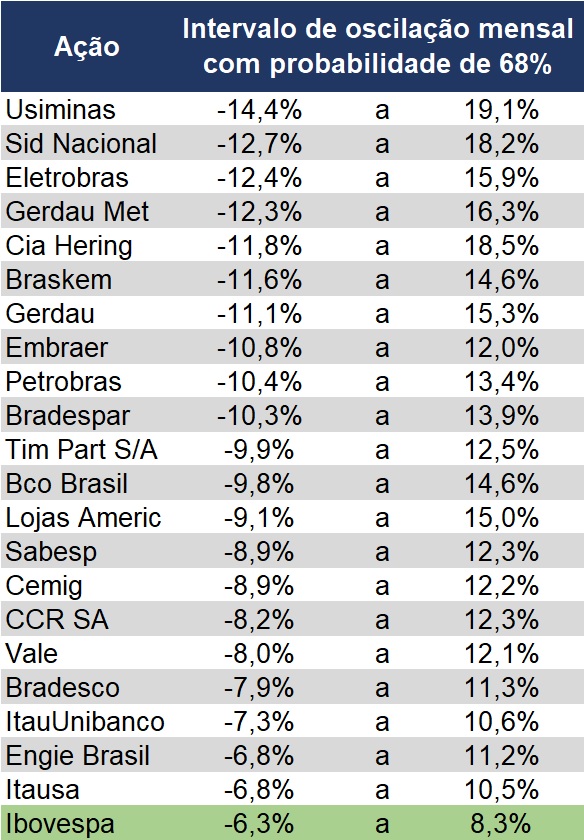

A dispersão dos retornos em relação à média representa o risco, ou seja, a incerteza sobre os retornos futuros.

Quanto maior esta dispersão dos retornos, maior é a incerteza, pois maior é este intervalo em que o retorno pode se encontrar no futuro. Por exemplo, ações individuais, usualmente, têm uma dispersão de retorno maior que a do Ibovespa, pois este é diversificado.

Veja abaixo uma tabela com o intervalo em que um retorno mensal pode ocorrer com 68% de probabilidade para algumas ações que formam o Ibovespa. Veja que o Ibovespa é o que possui a menor dispersão, logo, o menor risco.

Não basta investir em ações diferentes para ter diversificação. É preciso escolher ações considerando menores correlações entre retornos.

É muito importante que o investidor entenda que não é porque se investe em um ativo de risco que se obtém maior retorno. Perceba que se fosse verdade que investir em ativo de risco necessariamente produzisse maior retorno, então ele não seria mais um ativo de risco.

A possibilidade e não a certeza de se ganhar mais é justamente a compensação por se correr o risco de se perder. Portanto, tenha na sua carteira o montante adequado de risco e de preferência em produtos diversificados como fundos de investimento, pois o risco é controlado pelo gestor.

Michael Viriato é professor de finanças do Insper e sócio fundador da Casa do Investidor.