Você é capaz de dizer qual foi o melhor portfólio?

O senso comum diz que quanto maior o risco, maior o retorno. Entretanto, será que isso é verdade? Existe uma interessante anomalia no mercado de ações que foi identificada não só no Brasil, como também internacionalmente. Ela foi apresentada pelos pesquisadores Malcolm Baker, Brendan Bradley e Jeffrey Wurgler em 2011, mas para me ajudar a explicá-la conversei com Lucas Sanches, pesquisador do Insper.

Antes de definir o que é uma anomalia e de qual estou comentando, vou primeiro colocar você à prova. Então, vamos explicar seu teste.

Sanches levantou os retornos de 50 ações que fazem parte do Ibovespa atual e que tiveram cotações na última década encerrada em 2019.

A partir destes retornos, foi calculado o risco de cada ação medido tanto pela sua volatilidade, ou desvio padrão, assim como pelo seu beta. A volatilidade representa a dispersão dos resultados em relação ao seu retorno médio. Quanto mais volátil, maior o risco do ativo, pois maior é a incerteza sobre o retorno do ativo.

A volatilidade mede o risco total de um ativo e o beta, seu risco sistemático, ou seja, àquele relacionado ao mercado. O beta representa a sensibilidade do retorno do ativo ao retorno do mercado. Um ativo com beta elevado, por exemplo, maior que 1, responderia com maior retorno que o mercado, quando este último se valoriza.

Após calculado o risco de cada ação, elas foram classificadas do maior para o menor risco e separadas em cinco grupos. Cada grupo de dez ações formou uma carteira. Vamos analisar os resultados das duas carteiras de dez ações nos extremos, ou seja, aquela com maior e a com menor risco.

A mesma classificação e separação foi realizada tanto para o risco total, quanto para o risco sistemático.

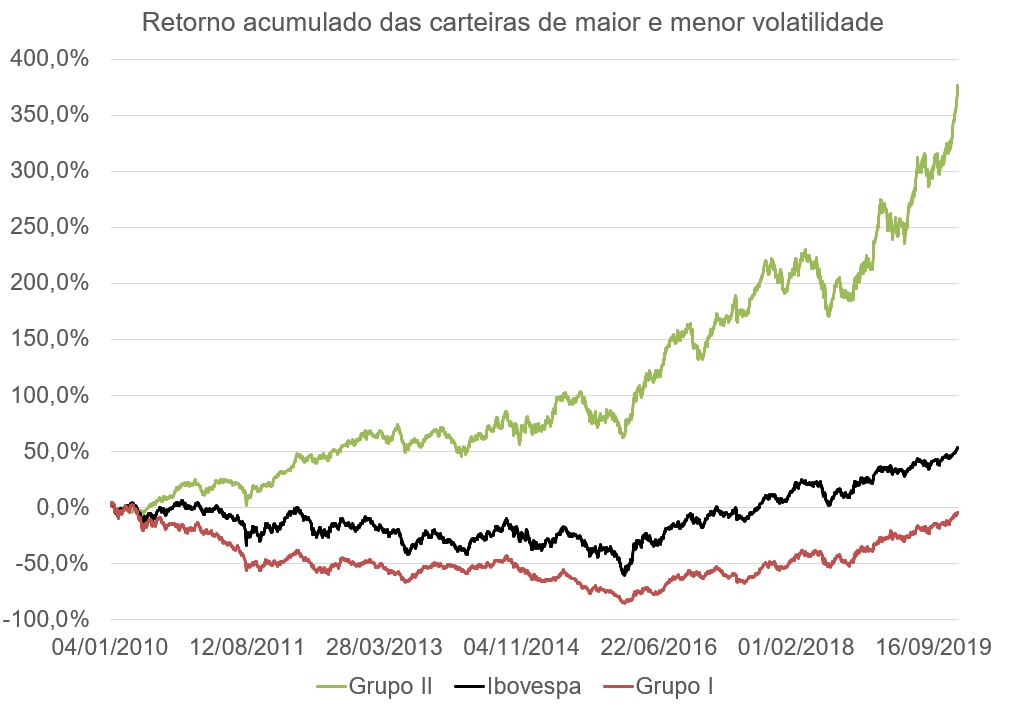

Com relação ao risco medido pela volatilidade, apresento as duas carteiras nos extremos. Aquela formada pelas ações com maior e as com menor volatilidade.

Se você acompanha o mercado financeiro, provavelmente, sabe qual foi a valorização e risco destas ações ao longo da última década. Então, te desafio a dizer qual dentre estes dois grupos abaixo teve o maior retorno e qual teve o maior risco no período entre 2010 e 2019?

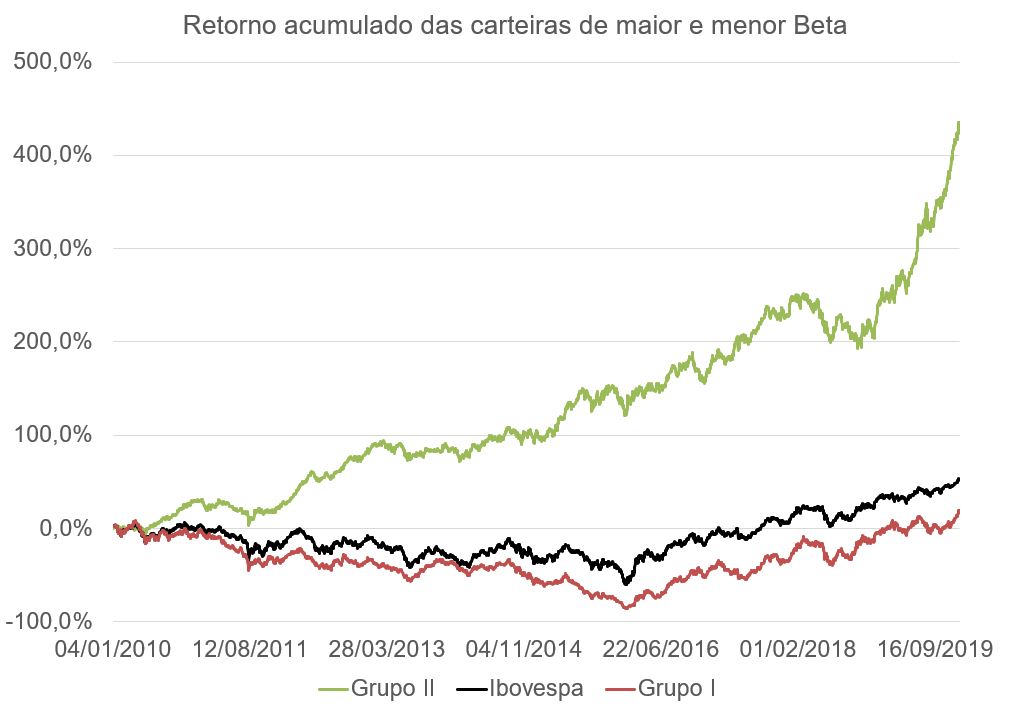

Agora apresento os dois grupos formados pelas ações com maior e as com menor beta. E proponho o mesmo desafio. Qual destes dois grupos abaixo obteve o maior retorno e qual teve o maior risco sistemático (beta) no período de 2010 a 2019?

Em finanças, uma anomalia ocorre quando um resultado contraria o que seria esperado por um modelo. Por exemplo, espera-se que ações com maior risco sistemático, medido pelo seu beta, apresentem maior retorno.

Embora a teoria de finanças não expresse que a mesma relação seja válida para a volatilidade, pois há o risco específico, ela também costuma ser esperada pelos investidores.

Baker verificou que esta relação de maior retorno para maior risco não foi observada nos EUA entre 1968 e 2008. Sanches atestou que para o mercado brasileiro não é diferente.

Respondendo às duas perguntas, as carteiras formadas pelas ações do Grupo I apresentaram maior risco e menor retorno. E a carteira representada pelo Grupo II teve o maior retorno, apesar de ter o menor risco no período.

Observe na figura abaixo que o retorno acumulado da carteira do Grupo II com menor risco medido pela volatilidade, foi muito superior ao Ibovespa e à carteira do Grupo I que possuía maior risco.

Portanto, contrariando o senso comum, as ações com menor risco tiveram desempenho muito superior às de maior risco. Perceba que a carteira de maior risco não conseguiu nem ter retorno positivo em uma década.

O mesmo efeito ocorreu quando foi considerada a classificação pelo risco sistemático. O gráfico abaixo mostra que a carteira formada pelo Grupo II também foi significativamente melhor que a carteira de maior risco.

Se você avaliar as duas carteiras, vai perceber que as empresas mais populares são as do Grupo I. Isto levanta a questão sobre o risco do investidor comum, que não possui ferramentas e que não realiza uma análise profunda para selecionar suas ações, quando monta sua carteira de ações individualmente.

Usualmente, estes investidores selecionam as empresas mais conhecidas para montar suas carteiras de ações. Como vimos, este processo não necessariamente proporciona as melhores escolhas como vimos acima.

Por esse e outros motivos, recomendo sempre aos investidores delegarem para uma equipe especializada, ou seja, bons gestores de fundos de ações fazerem o trabalho de gerir sua carteira de ações.

Michael Viriato é professor de finanças do Insper e sócio fundador da Casa do Investidor.

Referência:

Malcolm Baker, Brendan Bradley & Jeffrey Wurgler (2011) Benchmarks as Limits to Arbitrage: Understanding the Low-Volatility Anomaly, Financial Analysts Journal, 67:1, 40-54