Descubra se viver de renda é o mesmo que viver de dividendos

Existe uma confusão por parte dos investidores de que viver de renda é o mesmo que viver de dividendos. Usualmente, quando se pensa em viver de renda, logo se atribui à necessidade de investir em ativos pagadores de dividendos. Viver de renda é muito mais que viver de dividendos e quem foca apenas nestes últimos pode estar perdendo oportunidades. Explico abaixo a diferença e porque seu portfólio pode desempenhar pior se você focar apenas em dividendos.

O motivo da confusão ocorre muitas vezes por algumas características do dividendo que são sem dúvida atrativas. O primeiro é o fato de o dividendo ser isento de imposto de renda. Adicionalmente, há o comodismo do dividendo cair direto em sua conta. Esse comodismo se contrapõe a uma carteira de ativos que não pague dividendos e o investidor precisasse decidir qual vender e em que momento. Isso traz a percepção de que você não precisaria tomar decisão alguma e sempre ganharia com uma carteira de ativos pagadores de dividendos.

Esta última característica dá ao investidor a falsa sensação de que o pagamento do dividendo é algo adicional e que não tem interferência no retorno total. O que não é verdade.

É preciso entender que viver de renda está relacionado a viver de rendimentos e que o dividendo é apenas uma das parcelas deste rendimento.

Quais os componentes de ganho de um investimento?

O retorno de qualquer ativo é composto de duas parcelas: o ganho de capital e o ganho de dividendos ou juros. Lembre-se sempre de avaliar essas duas partes, pois sua decisão de investimento não deve se concentrar em uma específica, mas na soma das duas.

Ressalto, que o dividendo muitas vezes é a parcela menor no retorno de vários ativos que seriam excepcionais para sua carteira, no longo prazo.

Portanto, se você focar apenas na parcela de dividendos para selecionar seus ativos, pode estar desprezando rentabilidade e concentrando o portfólio em aplicações de menor retorno e algumas vezes com maior risco.

Dividendo ou Rendimento?

Se você pensa em viver de renda, o que importa é o rendimento total, pois você pode sempre vender parte dos recursos para cobrir sua necessidade de caixa.

Por exemplo, considere que você precisa de um fluxo de R$ 60 mil por ano (R$ 5 mil por mês) e tenha de escolher entre duas ações: A ou B.

A ação “A” possui preço de R$ 100, é grande pagadora de dividendos, tem expectativa de 6% ao ano de retorno de dividendos, mas possui retorno total esperado de 10% ao ano. É esperado um ganho de capital de apenas 4% ao ano para esta ação.

Já a ação “B”, também com preço de R$ 100, possui expectativa de retorno total de 15% ao ano, mas não paga dividendos.

Se você tem R$ 1 milhão para investir e quer receber R$ 60 mil por ano (6% do investimento inicial), qual das duas ações você deveria comprar para viver de renda?

Aposto que muitos escolheriam a ação A.

Consideramos que você fará retiradas de R$ 60 mil por ano na ação A e de R$ 70,59 mil na ação B. A retirada desta última é maior, pois deve pagar 15% de IR.

Depois de 10 anos, você terá na ação A um patrimônio de R$ 1,6 milhões. Entretanto, terá um patrimônio de R$ 2,6 milhões na ação B.

Portanto, mesmo considerando o IR que precisaria pagar na venda anual da ação B, ainda assim, a melhor escolha seria a ação B.

Logo, não necessariamente ativos pagadores de dividendos são a melhor escolha, seja para quem está formando portfólio ou para quem já tem um grande patrimônio e quer usufruir dos rendimentos.

Ao contrário do senso comum, ações pagadoras de dividendos não necessariamente são o melhor investimento, no longo prazo e, podem ainda ser mais arriscadas que ações de crescimento.

Ações pagadoras de dividendos foram os melhores investimentos?

Existe um mito de que ativos pagadores de dividendos possuem menor risco e apresentam maior retorno no longo prazo. Isso não é verificado na realidade.

Já escrevi aqui nesta coluna que existem outras estratégias com ações que possuem perspectiva de maior retorno e que nos últimos anos apresentaram menor risco.

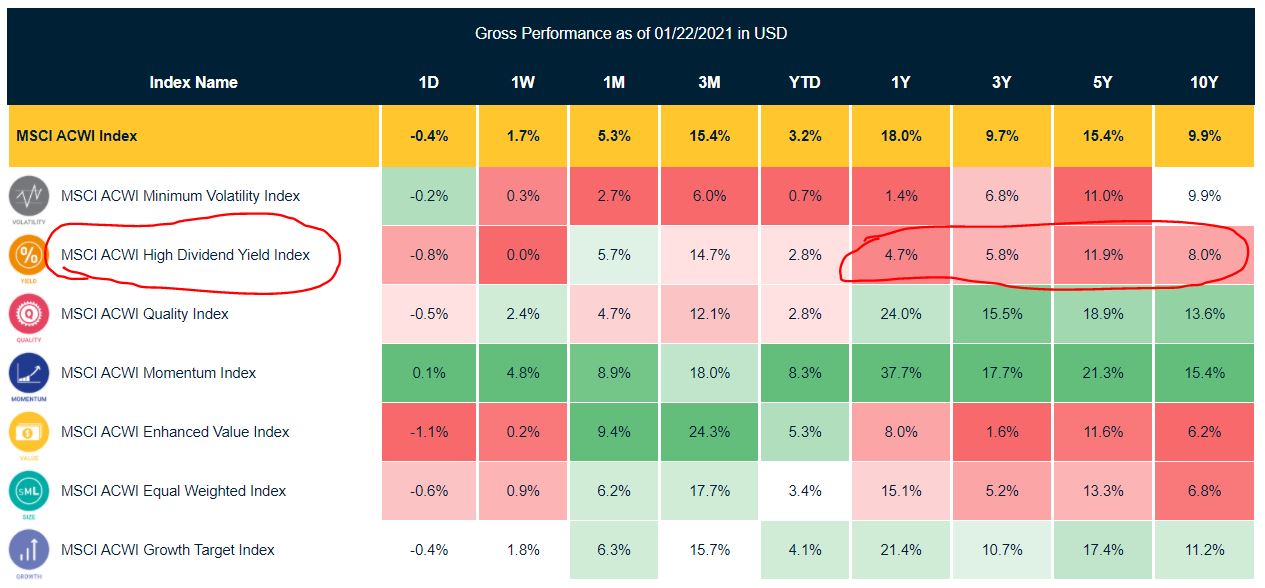

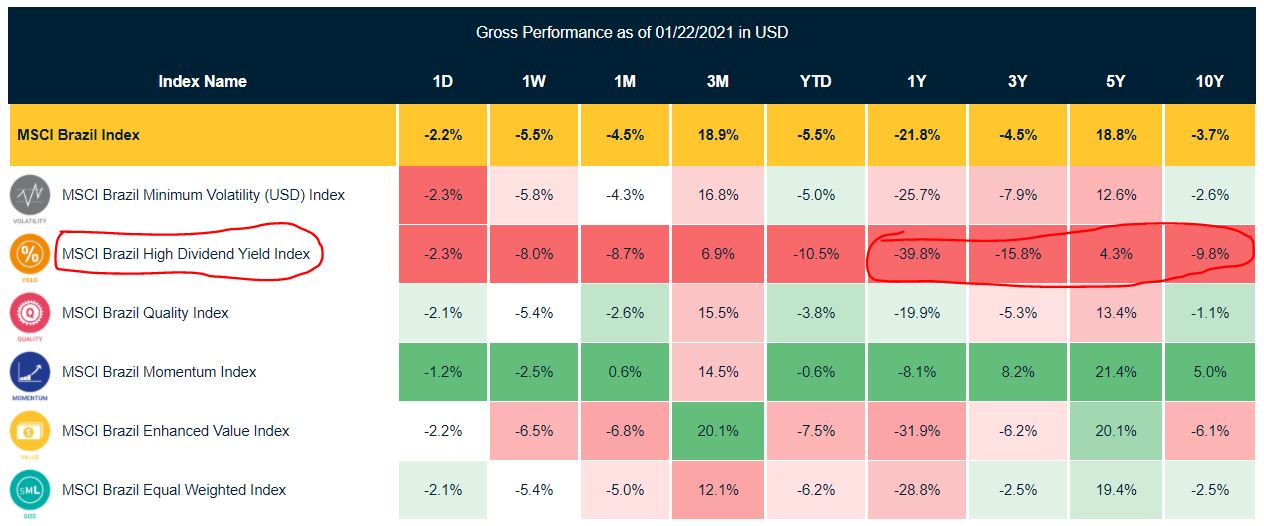

Quando avaliamos as tabelas disponíveis pela MSCI para as diversas estratégias (tabelas acima e abaixo), verifica-se que a estratégia de dividendos figura entre as piores para os diversos períodos passados. Estratégias como Crescimento, Qualidade e Momento têm apresentados resultados bem melhores.

Este fato ocorre não só no Brasil como em outras regiões pelo mundo.

A estratégia de dividendos é interessante dentro de um portfólio diversificado. No entanto, você não deveria escolher um ativo apenas por causa do dividendo, tampouco, seu portfólio deve estar concentrado em ativos pagadores de dividendos para você viver de renda.

Michael Viriato é professor de finanças do Insper e sócio fundador da Casa do Investidor.