Esta estratégia vai revolucionar o mercado de ações brasileiro

Quem não gostaria de investir em uma estratégia que se adapta aos cenários, que evita possíveis vieses comportamentais por parte dos gestores, com alto potencial de retorno e elevado controle de risco para minimizar perdas? Isto já é uma realidade. Esta estratégia é chamada de investimento sistemático baseado em fatores, internacionalmente conhecida como factor investing.

No mundo, esta forma de investimento tem crescido exponencialmente. Segundo a BlackRock, o volume de aplicações, seguindo esta estratégia, alcançou USD$ 2 trilhões em 2020 e a perspectiva é que atinja USD$ 3,4 trilhões até 2022.

No Brasil, esse tipo de investimento está apenas começando e uma nova gestora, a DAO Capital, se propõe a ser pioneira e inovadora nesse mercado, investindo em fatores de forma inteiramente sistemática.

Tive acesso às simulações da estratégia de investimentos do fundo que a DAO deve lançar em breve e os números são impressionantes.

O fundo teria apresentado, desde janeiro de 2008, um retorno médio anual de 18,5%. Ou seja, R$ 110 mil investidos nestes 13 anos teriam se transformado em R$ 1 milhão. Este retorno teria colocado o fundo como um dos mais rentáveis do país.

Lembro que o retorno médio anual do Ibovespa, no mesmo período, foi inferior a 5%, ou seja, o mesmo investimento de R$ 110 mil, no Ibovespa, resultaria hoje em apenas R$ 207 mil.

Adicionalmente, destaca-se o controle de risco. Enquanto, desde 2008, o Ibovespa apresentou em cinco anos retorno negativo, o fundo sempre teria apresentado retorno positivo, inclusive nas crises de 2008 e de 2020.

São poucos gestores brasileiros que teriam apresentado um resultado tão consistente ao longo dos anos, atravessando crises internas e externas.

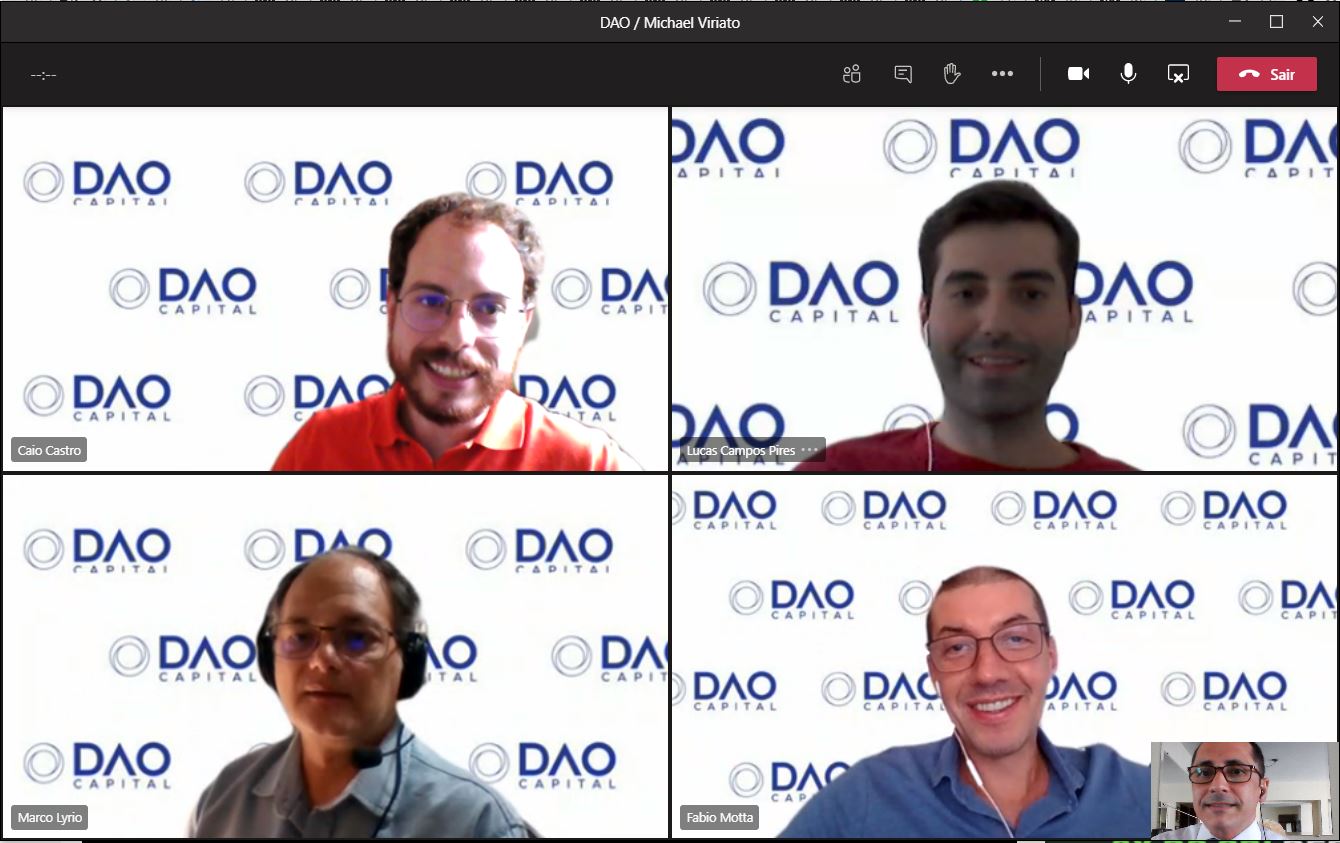

Esta façanha é atribuída à forma como a estratégia é implementada. E para entender mais desta metodologia, entrevistei a equipe de gestão da DAO, formada por Fabio Motta, Caio Castro, Marco Lyrio e Lucas Pires.

MV: O que significa investir inteiramente de forma sistemática?

Significa ter aderência total ao modelo proposto. Nós dedicamos muito tempo e energia para identificar fatores, testá-los e definir como o fundo deve se expor a eles. Também desenvolvemos um método próprio de otimização para garantir que o fundo efetivamente tenha o menor risco possível para certo nível de retorno esperado. Se depois de tudo isso o gestor bate o olho no resultado e decide que não quer seguir o portfólio proposto, foi tudo por água abaixo. O método não serviu pra nada. Não existe 95% sistemático, ou você segue fielmente o modelo ou é um gestor discricionário.

MV: O que são fatores de investimento e por que seria melhor investir em fatores e não em empresas?

DAO: Fatores são a base de qualquer investimento, você estando ciente deles ou não. São como as características das empresas investidas, por exemplo, seu tamanho, rentabilidade, se estão caras ou baratas, etc. Ao identificar quanto o mercado paga por cada uma dessas características, é possível escolher as empresas que têm o melhor potencial de retorno.

Quando a análise é focada em fatores e não em empresas, você mitiga os riscos específicos e reduz o fator “sorte” na composição do portfólio. Além disso, todas as empresas precisam necessariamente passar pelo mesmo filtro objetivo de análise, evitando preferências e vieses pessoais na seleção de investimentos.

MV: O primeiro fundo de vocês deve ser lançado em breve. Como esse fundo teria se saído durante a crise do ano passado?

DAO: Nossos backtests indicam que o fundo teria sofrido muito menos do que a bolsa em momentos de crise aguda, como foi o caso de março passado. Isso se explica pelo fato de o fundo ser estruturalmente comprado em ações de qualidade (empresas mais rentáveis, menos endividadas, mais estáveis), mais baratas, com tendência positiva de preço e menos volatilidade. Além disso, nós temos uma abordagem de controle de risco e otimização de carteira que não são usuais na gestão de renda variável convencional. Com isso, é possível evitar quedas significativas da cota do fundo e preservar capital. O efeito do retorno composto é muito poderoso no longo prazo.

MV: Quando vocês se deram conta de que havia espaço no mercado brasileiro para esse tipo de investimento?

DAO: O mercado brasileiro tende a adotar as tendências de mercados mais desenvolvidos, com alguns anos de atraso. Fundos sistemáticos e baseados em fatores de risco já são muito difundidos nos EUA e Europa, e efetivamente esse é o segmento do mercado que mais cresce. Aqui no Brasil esse movimento mal começou. Já existem fundos que usam factor investing como parte do seu processo de seleção de ativos, mas o patrimônio agregado desses fundos ainda é muito pequeno se comparado ao total da indústria. Mas o interesse de investidores institucionais e family offices aumentou consideravelmente no último ano, o que sugere que a gente deve estar no começo de um movimento forte de adoção.

MV: As vantagens do investimento em fatores são conhecidas, mas quais são as suas principais desvantagens e desafios?

DAO: O maior desafio é ter disciplina e efetivamente seguir um modelo. Gestores ativos têm uma tendência natural de querer ter a última palavra, mesmo se apoiando em inputs de equipes de análise e ferramentas que auxiliem a decisão. Mas o gestor também é um ser humano e está sujeito a erros de julgamento, excesso de confiança, medo, apego a posições. Ao botar a experiência do gestor num algoritmo, acreditamos ser possível tratar esses vieses e entregar resultados superiores com bem menos risco.

Alguns diriam que a perda de liberdade do gestor seria uma desvantagem, mas a gente vê como virtude. Para a coisa funcionar, as mudanças no portfólio precisam de fato seguir o modelo. Outra questão importante é que factor investing sistemático é uma abordagem muito intensiva em dados, que têm custo relativamente alto e demandam tratamento. Mas nós acreditamos que isso tudo é muito mais do que compensado pelo ganho de escala, consistência e melhor gestão de risco.

Michael Viriato é professor de finanças do Insper e sócio fundador da Casa do Investidor.