Se minha carteira rende menos que a inflação em 2021, devo mudar?

Nos últimos 20 anos, quem investiu em ativos que rendiam a Selic, ganhou em média mais de 5% acima do IPCA ao ano. Mas esta situação se inverteu desde meados do ano passado. O investidor brasileiro vai ter de se acostumar com algo que o investidor internacional já está habituado há muitos anos.

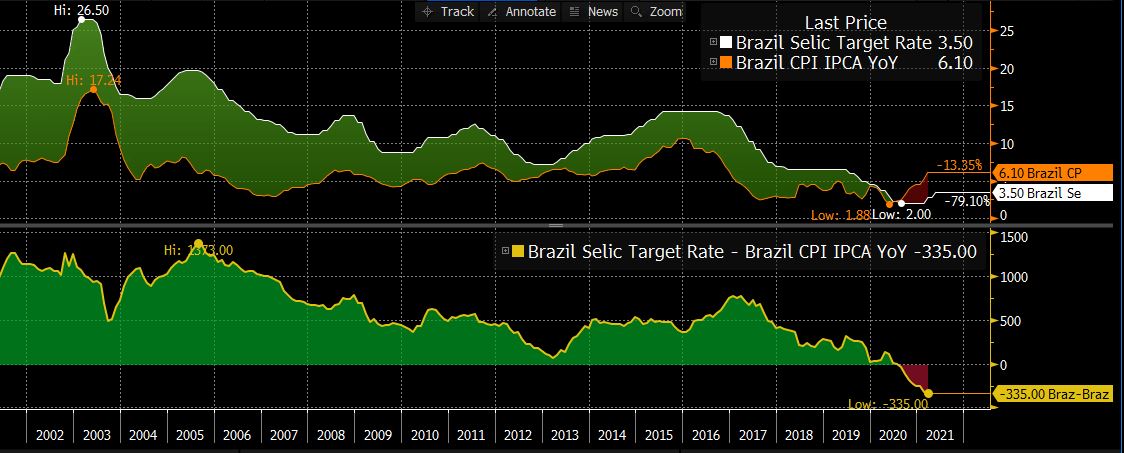

Conforme pode ser visto no gráfico abaixo, a taxa Selic sempre rendeu acima do IPCA, até o ano passado. O investidor brasileiro se acostumou mal em ser “conservador”. Foram duas décadas que levaram o brasileiro a se educar de forma errada em como avaliar o desempenho de seus investimentos.

No passado, não era necessário correr qualquer risco ou mesmo abdicar de liquidez. Era possível ter um ganho certo, acima da inflação praticamente todos os meses, com ativo de liquidez diária e sem risco.

As duas primeiras décadas do século foram o “paraíso dos rentistas”, parafraseando nosso Ministro da Economia. Como diz o provérbio: “não há bem que sempre dure, nem mal que nunca acabe”. E acabou.

Só há dois caminhos para se ganhar da inflação atualmente. Alocar parte da carteira em risco ou abdicar de liquidez em investimentos com maior prazo.

No entanto, estas duas alternativas também estão frustrando investidores brasileiros em 2021.

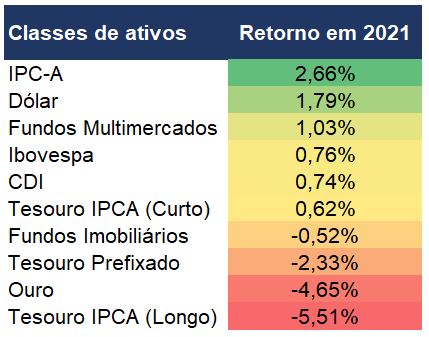

Conforme pode ser observado na tabela acima, a inflação medida pelo IPC-A ganha de todas as aplicações.

Mesmo quem fugiu para os populares títulos Tesouro IPCA, para se proteger da inflação, amarga perdas este ano. As perdas dos títulos públicos atingem 17% em 2021 para quem, por exemplo, investiu no TESOURO IPCA+ 2045.

Passados pouco mais de quatro meses, alguns investidores começam a se questionar.

Mas o que os investidores deveriam fazer?

Se você tem apenas ativos referenciados ao CDI ou à taxa Selic, conscientize-se que o “paraíso dos rentistas” acabou. Agora é necessário diversificar.

Ainda assim, alguns se questionam se realmente fizeram bom negócio em sair da Selic. Um investidor que tivesse diversificado sua carteira entre as nove classes de ativos estaria perdendo 0,9% neste ano, ponderando igualmente todos os investimentos.

Será que vale a pena sair da Selic ou CDI, já que, apesar de perder da inflação, pelo menos o ganho é positivo?

De forma geral, o problema não é a diversificação, mas a forma de análise. Não é razoável analisar, no curto prazo, o desempenho de ativos que possuem horizonte de longo prazo.

Mesmo os títulos referenciados ao IPC-A, podem perder da inflação no curto prazo. Os títulos Tesouro IPC-A rendem uma taxa real de juros mais o IPC-A.

Hoje eles rendem em média IPC-A + 3% ao ano. Entretanto, este retorno acima do IPC-A só é garantido no horizonte de investimento que é, em média, de sete anos para todos os títulos públicos emitidos.

O que justifica eles perderem do IPC-A no curto prazo é a marcação a mercado. A taxa real acima do IPC-A flutua no mercado e esta flutuação acaba sendo mais representativa no retorno no curto prazo.

A única forma de você ter garantido o retorno mensal acima do IPC-A é se investir em CDBs referenciados ao IPC-A que são marcados na curva. Assim, eles não sofrem com a variação diária do mercado.

No entanto, para ter ganhos de 3% acima do IPC-A, estes CDBs devem ter prazo médio de pelo menos três anos. E você não poderia resgatá-los até o vencimento, ou teria perdas como os títulos marcados a mercado.

Portanto, se sua carteira está dividida em investimentos com horizonte de médio prazo, por exemplo de três a cinco anos, este deve ser o prazo de análise.

A alteração da carteira deve ter como justificativa a mudança da expectativa sobre o cenário econômico futuro e seus reflexos nos investimentos para frente e não o desempenho passado de curto prazo. Se alterar sua carteira baseando-se apenas no desempenho passado de curto prazo, corre o risco de vender, quando deveria estar comprando, e de comprar, quando deveria estar vendendo.

Michael Viriato é assessor financeiro e sócio fundador da Casa do Investidor.