Entenda os impactos do projeto de reforma tributária para os investimentos de pessoas físicas

A proposta de reforma tributária trouxe volatilidade aos mercados financeiros nesta sexta-feira. É importante ressaltar que esta é uma proposta do governo federal, que será amplamente discutida no congresso e ainda contará com sugestões de associações e entidades de classe.

Deve-se considerar o curto período para discussão e aprovação. Assumindo que julho e dezembro são meses de férias, o congresso terá apenas 4 meses para realizar todo o trâmite de forma que ela seja válida no próximo ano. Embora alguns pontos dela possuam forte apelo popular, parece um prazo curto para tamanha consequência.

Portanto, há uma probabilidade não desprezível que esta reforma seja aprovada apenas parcialmente, seja aprovada com mudanças, ou até mesmo seja postergada como outras no passado.

Discuto abaixo os efeitos que ela pode trazer aos ativos, caso ela seja aprovada tal qual foi proposta.

Qual o impacto para a Renda Fixa e fundos multimercados?

O projeto trouxe duas vantagens tributárias para a renda fixa e fundos multimercados.

O primeiro vem da simplificação com apenas uma alíquota independente do período de investimento. Anteriormente, quem ficasse mais tempo, pagava uma alíquota menor que chegava a 15% ao ano sobre os rendimentos.

Se a reforma passar, agora a alíquota será única de 15% ao ano tanto para títulos quanto para fundos de renda fixa, multimercados e cambiais.

A outra vantagem é a redução de duas para uma cobrança de “come cotas” por ano.

Foram prejudicados aqueles que possuíam fundos exclusivos. Estes que antes pagavam IR apenas no resgate e não possuíam “come cotas” perderão esta vantagem.

Neste caso, o melhor e único veículo, sem “come cotas”, para investimento de longo prazo e com menor alíquota de IR passará a ser a previdência privada.

Qual o impacto para ações?

Na parcela de ações, relativamente, os fundos de investimentos em ações saem beneficiados.

O investidor pessoa física passará a pagar 20% de IR sobre os dividendos e passa a apurar os ganhos e perdas apenas trimestralmente.

Apenas as pessoas físicas são tributadas nos dividendos. Os fundos de investimentos em ações continuam não sendo tributados sobre os dividendos recebidos. Assim, estes últimos têm duas vantagens.

A primeira delas é a possibilidade de reinvestir a totalidade dos dividendos e não somente o líquido como as pessoas físicas.

A segunda vantagem é que quando a pessoa física fizer qualquer resgate no fundo, ela só pagará 15% de IR. Ou seja, se uma ação paga dividendo e você resgata este mesmo valor do fundo, você pagaria apenas 15% de IR. Portanto, um IR menor que se ela investisse direto na ação. Enquanto, se o mesmo dividendo fosse recebido diretamente por você estaria sujeito a 20% de IR. Mas ainda não existe consenso se os dividendos recebidos pelos fundos serão ou não tributados.

O mercado de ações pode sofrer com a elevação da alíquota sobre os dividendos, mas ela só tem efeito para as pessoas físicas. Portanto, o impacto é mais reduzido. Adicionalmente, o IR no lucro para as empresas será reduzido, compensando parte da tributação dos dividendos. Também as empresas podem fazer suas distribuições por meio de recompras de ações, assim, reduzindo impacto de tributos.

Considerando estas compensações, que apenas as pessoas físicas serão tributadas e que estas representam apenas um terço do mercado, o impacto, com a reforma aprovada, não chegaria a 5% nos preços dos ativos. Os ativos já ajustaram parte desta queda na própria sexta-feira.

Qual o impacto para os fundos imobiliários?

A classe de fundos de investimentos imobiliários (FIIs) foi a mais duramente atingida, por isso, vou escrever mais sobre ela. A isenção sobre os dividendos para pessoas físicas deve acabar se a reforma passar.

Os dividendos dos FIIs para pessoas físicas devem ser tributados à alíquota de 15% a partir do próximo ano, caso a reforma passe como foi apresentada.

A perda deste benefício justifica uma queda nos preços. Entretanto, os FIIs já negociavam com um prêmio por este risco.

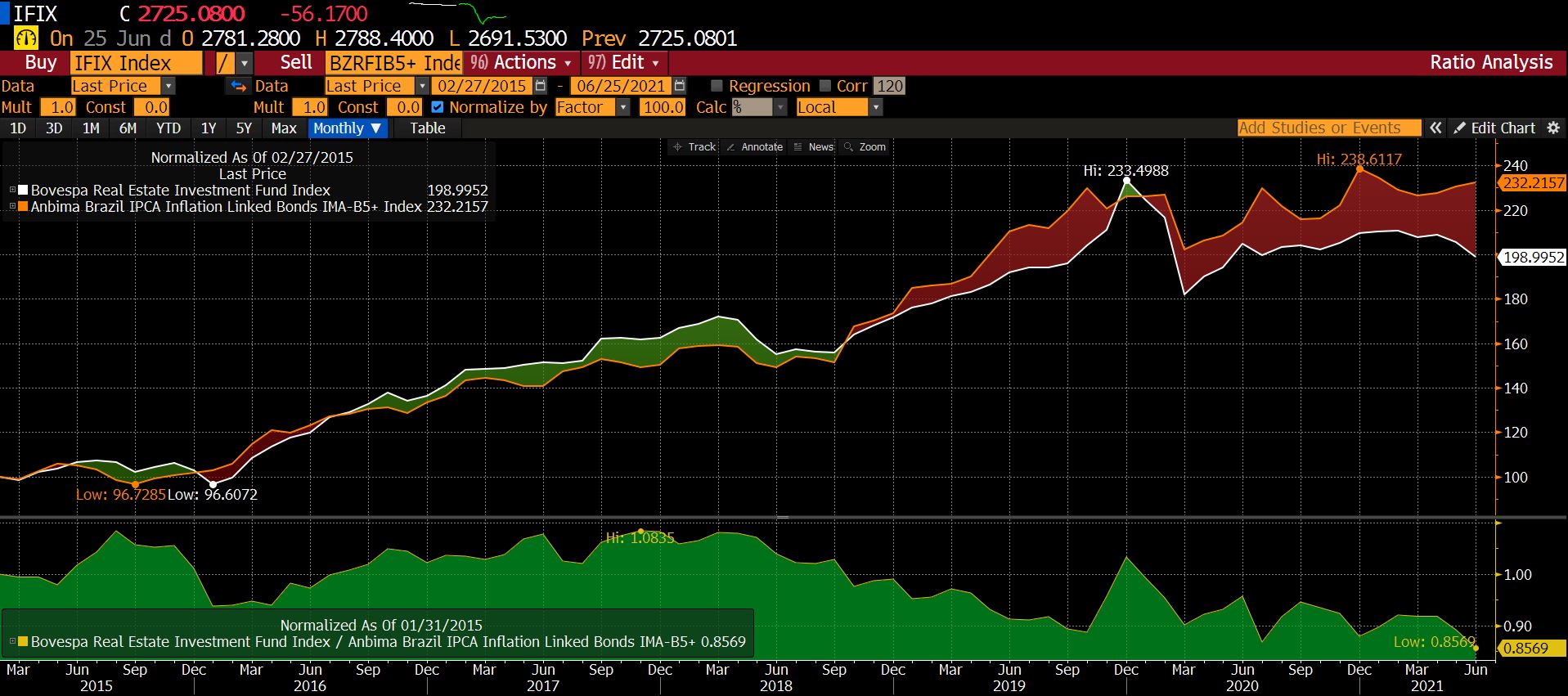

O gráfico abaixo mostra o desempenho dos FIIs e dos títulos públicos referenciados ao IPCA de longo prazo nos últimos seis anos. Perceba que desde o ano passado, os FIIs ficaram para trás. Sem dúvida, parte já é uma correção pelo risco de tributação que vem sendo mencionado.

Enquanto alternativas de risco similar, como as bolsas brasileira e internacionais e os fundos imobiliários nos EUA sobem este ano, os FIIs acumulam perda média de 5% em 2021 e ficaram para trás no ano passado.

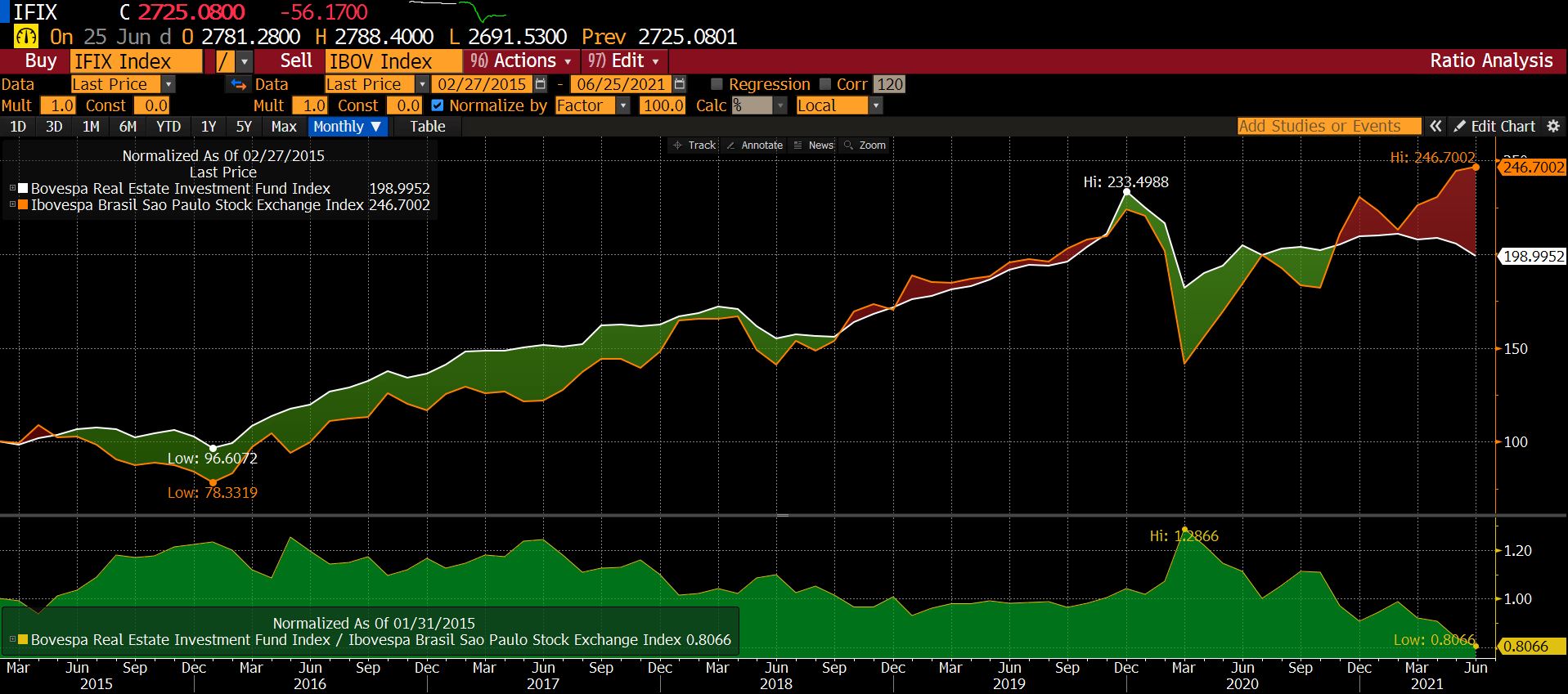

O gráfico abaixo apresenta a evolução do Ibovespa e dos FIIs nos últimos seis anos. Observe que desde 2015 até o final de 2020, foi possível ganhar nos fundos imobiliário o mesmo que o Ibovespa e com menos risco. A diferença entre os dois ocorreu nos últimos meses.

Portanto, não se deve esperar queda acentuada, pois parte do risco já está precificado e o ativo já negocia com prêmio em relação aos comparáveis.

Apesar desta isenção ser um dos maiores benefícios dos FIIs, seu fim não descaracteriza o produto como veículo para diversificação dos investimentos por três razões.

Primeiro, é reconhecido o poder de proteção para inflação da classe de investimento imobiliária.

A segunda razão é o fato de a isenção dos dividendos não ser a única vantagem do veículo fundo imobiliário em relação a investir nos imóveis diretamente. Além de maior liquidez, menor risco e custo, adicionalmente, a taxa de retorno por aluguel dos FIIs é maior que a de imóveis comerciais e residenciais. O portal FipZap aponta uma taxa média de retorno por aluguel dos imóveis comerciais e residenciais em 5,47% e 4,66% ao ano, respectivamente, enquanto nos FIIs está em quase 8% ao ano.

Por último, o prêmio dos FIIs em relação à renda fixa e em relação às ações pagadoras de dividendos ainda justifica o investimento nesta classe. Lembro que títulos públicos possuem IR sobre rendimento em 15% ao ano e as ações pagadoras de dividendos serão tarifadas de forma similar aos FIIs.

O gráfico abaixo mostra que a taxa de dividendos média dos FIIs está hoje em 8% ao ano, enquanto títulos públicos de prazo médio de 10 anos e referenciados ao IPCA têm retorno de apenas 4% ao ano.

Em relação ao dividendo médio do índice de ações pagadoras de dividendos da B3 (IDIV), os FIIs além de pagarem uma taxa de dividendos superior, também possuem menor risco, medido pela volatilidade.

Portanto, é esperada uma volatilidade no curto prazo pelo ajuste de carteiras dos investidores, mas o produto FII ainda guarda vantagens de diversificação no portfólio.

Considerando todas as mudanças, acredito que boa parte dos impactos já estão ajustados nos preços dos ativos, embora eles ainda possam sofrer volatilidade nos próximos meses à medida que novas informações surjam. Ou seja, podemos ver altas e baixas nos preços dos ativos, seguindo as alterações que serão discutidas pelo congresso.

Michael Viriato é assessor de investimentos e sócio fundador da Casa do Investidor