Descubra três fatores irrelevantes em previdência privada, mas com que a maioria se preocupa

A contratação de um plano de previdência privada demanda a escolha de uma série de fatores. Alguns são muito relevantes. Outros têm pouca ou nenhuma relevância, mas o curioso é que os investidores erroneamente se preocupam mais com estes.

Já presenciei vários investidores decidirem errado, recusando a portabilidade para um produto melhor, pois não queriam perder o “benefício” que tinham.

O problema é que alguns benefícios não têm nenhum valor. Comento a seguir sobre três fatores que os investidores costumam se preocupar, mas não possuem relevância.

A idade para início do benefício no meu plano importa?

O produto previdência privada deve ser considerado como um veículo de acumulação de recursos.

Os recursos poupados podem ter diversas finalidades. Usualmente, as duas principais utilizações são para ter uma renda na aposentadoria ou para sucessão.

A maioria dos investidores não quer que a data seja longa, ou não quer sair do plano que está, pois tem receio de perder o “benefício” de uma data selecionada antes.

No entanto, você pode, a qualquer momento, alterar a data de início do benefício. Portanto, a escolha inicial não é um fator relevante.

Adicionalmente, você não vai querer contratar o benefício. Você provavelmente se contorceu na cadeira com esta afirmação. Talvez tenha pensado: Como assim? Mas eu tenho poupado tanto tempo para ter o benefício. Vou explicar isso a seguir, mas antes, vamos falar sobre outro fator.

Vale a pena portar minha previdência e perder a tábua atuarial?

Muitos gerentes de banco argumentam que você perderia a tábua atuarial (tábua biométrica) se mudasse de plano.

A tábua atuarial basicamente define a expectativa de vida quando da contratação do benefício. A princípio este é um importante fator. No entanto, ele perde ou ganha relevância dependendo da taxa de juros que se ganha no período de aproveitamento do benefício.

Faça o seguinte exercício quando falarem para você sobre tábua atuarial. Pergunte qual a taxa de juros que você ganha durante o período de benefício.

Apenas alguns planos contratados antes da virada do século possuem alguma remuneração de juros prometida.

Desconheço plano de previdência privada que pague qualquer taxa de juros no período de benefício.

Assim, racionalmente, ninguém deveria retirar do plano de previdência que rende juros para contratar um benefício que não rende juros.

Ressalto, você nunca deveria querer contratar o benefício de renda de seu plano de previdência privada.

Logo, a tábua atuarial pouco importa, pois você deve sempre querer manter os recursos em seu plano de previdência. Afinal, qualquer remuneração é melhor que nenhuma.

Para viver da renda do plano de previdência acumulado, basta resgatar periodicamente o que se deseja, mantendo o restante aplicado no plano e obtendo remuneração.

Compensa portar minha previdência mesmo que ela tenha benefício vitalício na aposentadoria?

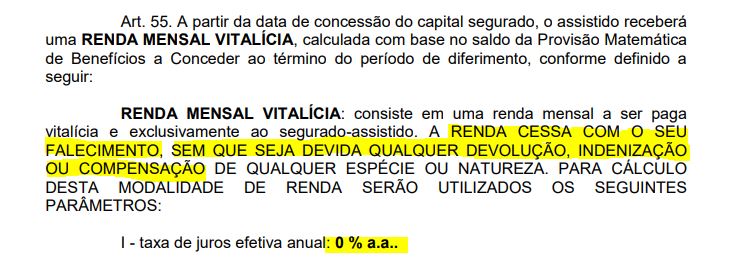

O texto na figura abaixo foi retirado do regulamento de uma das maiores entidades de previdência do país. Destaquei duas partes para você considerar se contratar o benefício vitalício faz sentido.

Esse texto demonstra o ponto que mencionei na questão anterior. O benefício nos planos de previdência possui taxa de juros zero. Logo, como mencionei anteriormente, não vale a pena contratar o benefício.

Outra desvantagem da renda vitalícia também foi grifada na figura. Usualmente, o benefício cessa se o beneficiário falecer.

Isso quer dizer que se você falecer um ano após iniciar o período de recebimento, toda a reserva que você guardou por 10, 20 ou 30 anos será revertida para a seguradora.

Já imaginou você se privando por 30 anos para criar uma reserva e toda ela sendo revertida para a seguradora. Sua família não aproveitaria nada.

Novamente, você não vai querer contratar o benefício e vai preferir manter os recursos no produto de previdência privada, pois se você vier a falecer, toda a reserva vai para seus herdeiros.

Escolha adequadamente seu plano de previdência, levando em consideração o que realmente importa.

Michael Viriato é assessor de investimentos e sócio fundador da Casa do Investidor