Economistas começam a revisar suas projeções para 2022, mas o mercado sai na frente

As novas sinalizações sobre a política fiscal do governo levaram economistas a iniciar revisões de suas projeções de crescimento econômico, inflação, juros e câmbio para o próximo ano. No entanto, o mercado, nesta semana, já ajustou os preços dos ativos para um cenário bem pior.

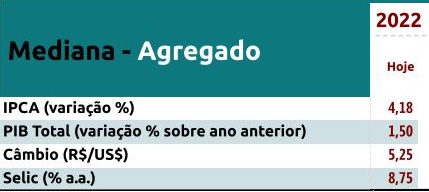

Semanalmente, o Banco Central (BC) agrega e divulga a expectativa média dos economistas com relação às principais variáveis econômicas. O relatório divulgado na última segunda-feira já representa um passado distante. Veja abaixo a média dessas expectativas.

Em relatório divulgado neste sábado pela corretora XP Investimentos, o economista Caio Megale revisou suas projeções sobre as mesmas variáveis. Veja abaixo que os números se distanciam do que foi a pesquisa do BC.

De fato, a revisão de Megale não foi a única. Na sexta-feira, o Credit Suisse também revisou seus números e agora espera que o crescimento econômico no próximo ano seja de apenas 0,6%, que a inflação suba para 5,5% e que a Selic atinja 10,5% ao ano em 2022.

Mais revisões devem ocorrer nas próximas semanas e, provavelmente, o relatório Focus do BC não vai capturar todas as revisões tão logo. No entanto, os investidores já ajustaram nos preços dos ativos o novo cenário pior.

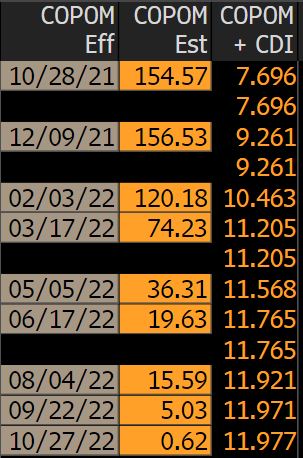

Quanto o mercado já precifica para Selic em 2022?

Com a alta na curva de juros que ocorreu esta semana, o mercado já precifica que a Selic alcançaria antes do fim de 2022 o patamar de 12% ao ano.

O quadro abaixo apresenta o que o mercado de juros futuro já tem implícito para aumentos da taxa Selic pelo Comitê de Política Monetária (COPOM). A primeira coluna são as datas das próximas reuniões do COPOM, a segunda coluna são os aumentos previstos e a terceira coluna qual o valor resultante para a taxa DI.

Portanto, o mercado já precifica que o COPOM deve elevar os juros mais do que os economistas esperam.

Qual a expectativa do mercado para o IPCA em 2022?

Considerando, as taxas negociadas para os títulos de renda fixa prefixados e as taxas reais dos títulos referenciados ao IPCA, é possível descobrir a inflação implícita pelo mercado.

Esta inflação implícita já está acima de 6% ao ano para os próximos anos. Logo, acima da projeção revisada pelas corretoras mencionadas.

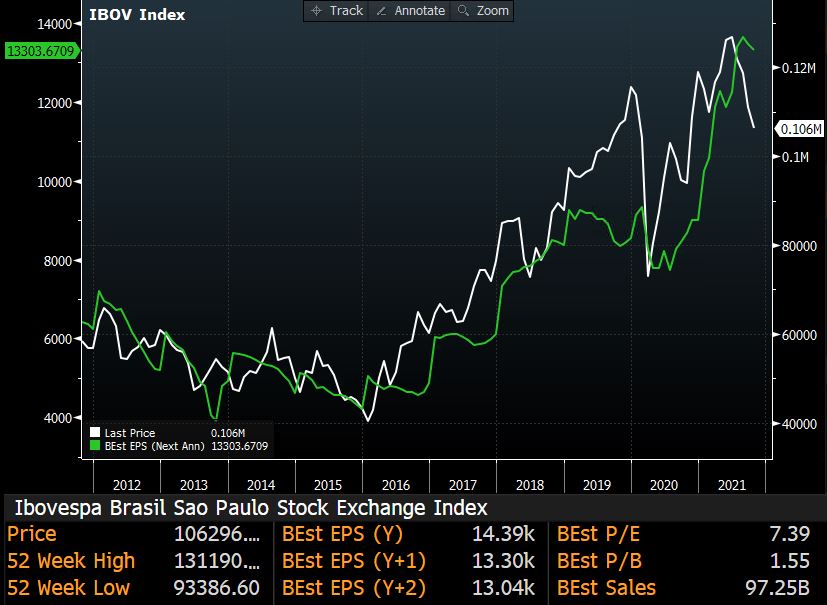

O que o mercado já colocou no preço das ações para 2022?

O cenário de taxas de juros mais altas e de crescimento econômico menor se reflete nas empresas em menor crescimento de lucros.

O gráfico abaixo apresenta a evolução nos últimos 10 anos do índice de ações Ibovespa (linha branca) e da expectativa para o ano seguinte para o lucro médio ponderado das empresas que o formam (linha verde). Perceba que ambos andam em sincronia no longo prazo.

O mercado espera que em 2021 o lucro médio ponderado do Ibovespa (EPS – Earnings Per Share, ou lucro por ação) seja equivalente a R$ 14,39 mil. Para 2022, esperava-se que este EPS fosse de R$13,3 mil. Logo, os analistas já tinham em suas projeções uma queda 7,5% para 2022 nos lucros.

No entanto, a queda dos preços das ações desta semana sugere que a expectativa para o lucro médio das empresas apresente queda adicional de 15% para 2022. Ou seja, que a queda dos lucros em 2022 superaria os 20%.

Uma queda de lucros de mais de 20% considera um crescimento econômico para o país pior que o esperado pelas corretoras mencionadas.

E o câmbio para 2022?

Já o câmbio tem seguido de perto a trajetória do risco país. O gráfico abaixo apresenta a evolução do risco país medido pelo Credit Default Swap (CDS) (linha laranja) e do câmbio R$/ USD$ (linha branca).

Considerando o atual patamar do risco país e como o câmbio era negociado em momentos anteriores que o risco país atingiu este mesmo nível, é possível esperar mais desvalorizações para nossa moeda no futuro.

Como agir no portfólio?

Avaliando as expectativas dos economistas e do mercado, é possível tirar algumas conclusões.

Cuidado ao decidir sobre sua carteira considerando apenas as mudanças que estão sendo realizadas pelos economistas e analistas. Muitas destas mudanças já estão refletidas nos preços de mercado.

Assim, para tomar suas decisões, reflita sobre o que pode ocorrer aos preços em relação ao que o mercado já considera, como mencionado acima.

Também é muito importante atentar para seu perfil de investidor e considerar horizontes de investimentos mais longos quando se deseja se expor a risco em momentos de mercado mais volátil como o atual.

Michael Viriato é assessor de investimentos e sócio fundador da Casa do Investidor