Com taxas prefixadas e inflação mais elevadas, entenda qual renda fixa é melhor

A alta da inflação acima do esperado e o ruído político promoveram uma forte elevação da curva de juros. Com isso, as taxas de juros de títulos de renda fixa prefixados parecem bem interessantes quando comparadas com as taxas disponíveis no início de 2021. No entanto, a inflação ainda preocupa e investidores se questionam se vale a pena correr o risco das taxas prefixadas, ou é melhor a segurança dos títulos referenciados ao IPCA. Explico abaixo o que precisa avaliar para decidir.

A curva de juros futura, negociada na B3 e que é utilizada para precificação dos títulos de renda fixa já sugere que a Selic pode superar 13% ao ano em meados 2022.

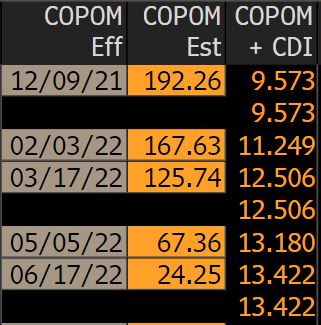

A tabela abaixo apresenta na segunda coluna a estimativa do mercado para as variações da Selic nas próximas reuniões do Comitê de Política Monetária (COPOM) e, na última coluna a expectativa da taxa DI após a elevação dos juros. Para entender os números na tabela, 100 pontos base de variação da Selic equivalem a uma alta de 1%.

Perceba que as taxas negociadas no mercado já consideram que a taxa Selic pode alcançar 13,5% ao ano em junho de 2022.

Desde o final de 2017, brasileiros não têm disponível taxas de retorno acima de 10% ao ano em títulos de renda fixa. Este retorno parece tentador, mas para decidir entre o indexador prefixado ou referenciado ao IPCA, é preciso fazer uma difícil aposta. Antes de explicar qual é a aposta, apresento alguns detalhes que você também deve considerar.

O primeiro ponto a entender é que quando for comparar títulos de renda fixa de remuneração diferente, deve considerar o mesmo emissor. Obviamente, um título público que rende a Selic vai render menos que um título pós-fixado emitido por um banco médio.

Por exemplo, o título Tesouro Selic, devido à taxa de custódia cobrada pela CBLC de 0,25%, deve render próximo de 90% do CDI. Já um CDB de banco médio, pode render mais de 130% do CDI. Essa diferença de rentabilidade ocorre pelo risco de crédito do banco. Quem investe menos de R$250 mil por emissor, conta com a garantia do FGC. Portanto, para estes casos, o risco é mitigado e o CDB de banco médio é imbatível em relação ao Tesouro Selic.

O mesmo raciocínio se aplica quando compara um CDB de banco médio prefixado ou referenciado ao IPCA e o título do Tesouro de mesma remuneração. Para o mesmo prazo, o CDB provavelmente terá maior rentabilidade

Entretanto, meu objetivo é explicar como você pode decidir entre a remuneração prefixada e IPCA. Portanto, usarei os títulos públicos do Tesouro Nacional para a comparação, considerando, assim, o mesmo risco de crédito.

A decisão entre os títulos não deve considerar apenas o retorno que é apresentado hoje, mas o que deve ocorrer com os movimentos do COPOM e da inflação, nos próximos anos. Entenda, que um título prefixado pode parecer mais vantajoso hoje, mas pode perder para a Selic, dependendo das alterações de taxa de juros que o COPOM deve praticar até o vencimento do título.

Vamos nos restringir, no entanto, à decisão apenas às duas remunerações: IPCA e prefixada. O processo de escolha é simples, mas, como mencionei, vai exigir que você faça uma aposta em relação ao que há implícito nas curvas de juros em cada momento até o vencimento do título. O site da Anbima te ajuda neste cálculo.

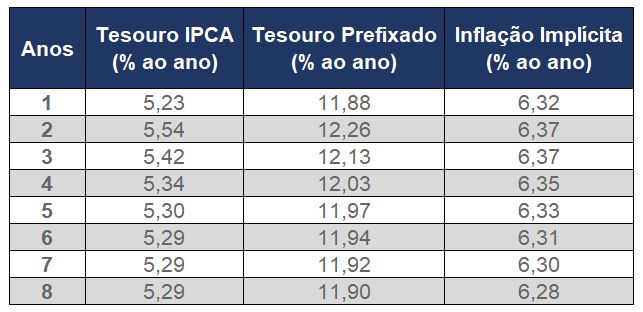

A Anbima atualiza, diariamente, a tabela abaixo, disponível no link. Nesta tabela encontrará a taxa equivalente para o Tesouro IPCA e Tesouro prefixado para cada prazo.

Na última coluna desta tabela, há a taxa de inflação implícita no título prefixado que faz ele ser equivalente ao referenciado ao IPCA, de mesmo vencimento. A deliberação entre IPCA ou prefixado reside em como sua perspectiva diverge desta inflação implícita.

Vamos usar os títulos com vencimento em cinco anos (2026) para ilustrar. Se você acredita que a inflação de hoje até cinco anos a frente será superior 6,33% ao ano, você deve preferir o título referenciado à inflação. Mas, se você acha que a inflação, nos próximos cinco anos, será inferior a 6,33% ao ano, deve preferir o título prefixado.

A rentabilidade do título prefixado é a composição da taxa do Tesouro IPCA e da inflação implícita. Por exemplo, com o título do quinto ano: 11,97% = (1 + 0,0530) * (1 + 0,0633) – 1.

Logo, se acredita que a inflação nos próximos cinco anos será de 4% ao ano, se comprar o título referenciado à inflação, vai ganhar 9,51% = (1 + 0,0530) * (1 + 0,04) – 1. Portanto, menos que a remuneração do título prefixado para o mesmo período que hoje é de 11,97% ao ano.

De outra forma, caso suspeite que a inflação nos próximo cinco anos, será de apenas 7% ao ano, melhor comprar o título referenciado ao IPCA. Isso ocorre, pois o título referenciado ao IPCA vai render 12,67% = (1 + 0,0530) * (1 + 0,07) – 1. Logo, mais que o título prefixado.

Como vimos, o processo de escolha é simples, mas para se chegar à decisão correta, você precisa ter uma boa previsão sobre a inflação nos próximos anos. Na dúvida, prefira a segurança dos títulos referenciados ao IPCA, se for investir com prazo superior a três anos de vencimento.

Michael Viriato é assessor de investimentos e sócio fundador da Casa do Investidor