Em ano eleitoral, vale a pena comprar bolsa?

Existem diversos fatores ocorrendo conjuntamente que conspiram a favor do investimento de maior risco no Brasil. As taxas de juros estão em seu mínimo histórico, a inflação está controlada, o crescimento econômico nacional começa a retomar e as expectativas são que de que o PIB se eleve mais de 2,5% em 2018, os índices de confiança estão em trajetória ascendente e o ambiente internacional é benigno com crescimento sustentável e baixa inflação. Com esse cenário, quase todos os estrategistas recomendam o investimento em bolsa, seja por meio de fundos de ações ou de ações diretamente, mas teremos eleições presidenciais no Brasil em 2018. Esse evento eleva a incerteza e nos faz questionar se seria realmente um bom momento para investir no mercado de ações brasileiro.

O retorno passado sugere cautela

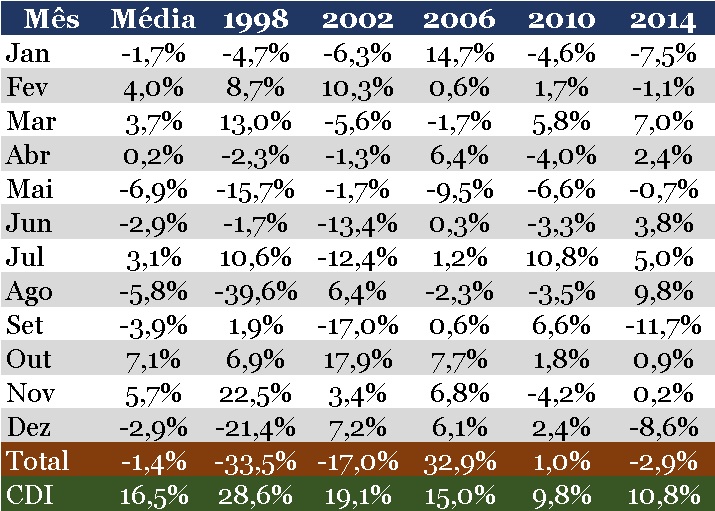

Desde 1988, quando a constituição brasileira determinou que as eleições presidenciais seriam diretas, tivemos sete eleições para esse cargo público. Baseando a decisão apenas no que ocorreu nesses sete anos eleitorais, a resposta seria para não investir em bolsa, pois as probabilidades estão contra esse movimento. Embora em quatro dos sete anos eleitorais o Ibovespa tenha se valorizado positivamente, em apenas um deles, o índice de ações ganhou do CDI. Esse ano no qual a bolsa ganhou do CDI foi o ano de 2006. Na figura abaixo, apresento os retornos médio, mensal e anual do Ibovespa e do CDI nos últimos cinco anos de eleição.

Entretanto, sete anos não é uma quantidade razoável para sustentar qualquer tendência. Além disso, diversas variáveis afetaram o retorno em cada um dos anos passados e a eleição não necessariamente foi o determinante. Adicionalmente, os pontos favoráveis listados acima, aliados à percepção de risco, trazem um potencial de alta interessante para o mercado em 2018.

A volatilidade nos anos eleitorais não é diferente

A percepção de risco nos anos eleitorais parece mais alta, mas a volatilidade apresentada nesses sete anos não foi diferente da exibida nos demais anos. Embora, o cenário eleitoral pareça implicar maior volatilidade, ou seja, maior dispersão dos retornos, a volatilidade dos anos eleitorais não foi significativamente diferente da apresentada nos anos em que não ocorreram eleições desde 1988. Portanto, a percepção de maior risco está relacionada mais ao histórico desfavorável do que à medida de risco tradicionalmente utilizada pelo mercado.

Se vai investir em bolsa, não fique fora do primeiro quadrimestre

Assim como já escrevi no passado, também nos anos eleitorais o melhor momento para permanecer investido no mercado é no primeiro quadrimestre. A explicação para isso é que nesse período a perspectiva dos investidores ainda é positiva e o cenário eleitoral também está menos definido. Essa diferença de retorno pode ser observada na segunda coluna da figura abaixo.

No período de maio a outubro, o mercado de ações tende a ser menos favorável, pois os investidores começam a incluir em suas projeções as incertezas para os anos futuros advindas dos discursos dos candidatos à frente no processo eleitoral. Portanto, se decidir ficar de fora no início do ano, espere o fim da eleição para mudar de decisão.

Dicas para investir com menor risco

Como alternativas para o investimento de maior risco nesse cenário de taxas de juros mais baixas, apresento duas dicas.

Se for investir no mercado brasileiro de renda variável, prefira iniciar de forma mais conservadora, aplicando por meio de fundos multimercados, fundos da categoria Long Biased, fundos de ações de dividendos e fundos imobiliários. Conforme já escrevi nessa coluna, o investimento via fundos tem excelentes vantagens sobre o investimento direto em ações.

Avalie a diversificação no mercado internacional. Existem excelentes fundos de renomadas instituições que investem no mercado internacional e que você pode investir sem precisar enviar recursos para o exterior. Esses fundos são restritos a investidores qualificados (investidores com mais de R$1 milhão em aplicações financeiras), mas o investidor comum pode ter acesso a eles por meio das estruturas de COEs (Certificados de Operações Estruturadas) que adicionam a vantagem de ter principal garantido.

Assim, embora o ambiente seja favorável para o investimento de maior risco, realize as movimentações em sua carteira com cautela. Se seguir as dicas apresentadas, tenho certeza que qualquer reversão desse cenário promissor acarretará em um impacto menos negativo no seu portfólio de investimentos.