Saiba como seus investimentos são afetados pela greve dos caminhoneiros

A greve dos caminhoneiros nesta semana esvaziou as prateleiras dos supermercados e elevou os preços de alimentos. No mercado financeiro, os preços foram na direção contrária. Enquanto a atenção do brasileiros está voltada para alta dos preços de perecíveis, a queda dos ativos financeiros que pode trazer oportunidades duradoras parece relevada.

Conforme escrevi anteriormente, o mês de maio marca o início de um período do ano que historicamente apresenta os piores resultados. No ano passado, coincidentemente, o mercado foi impactado pela divulgação das delações dos sócios da JBS.

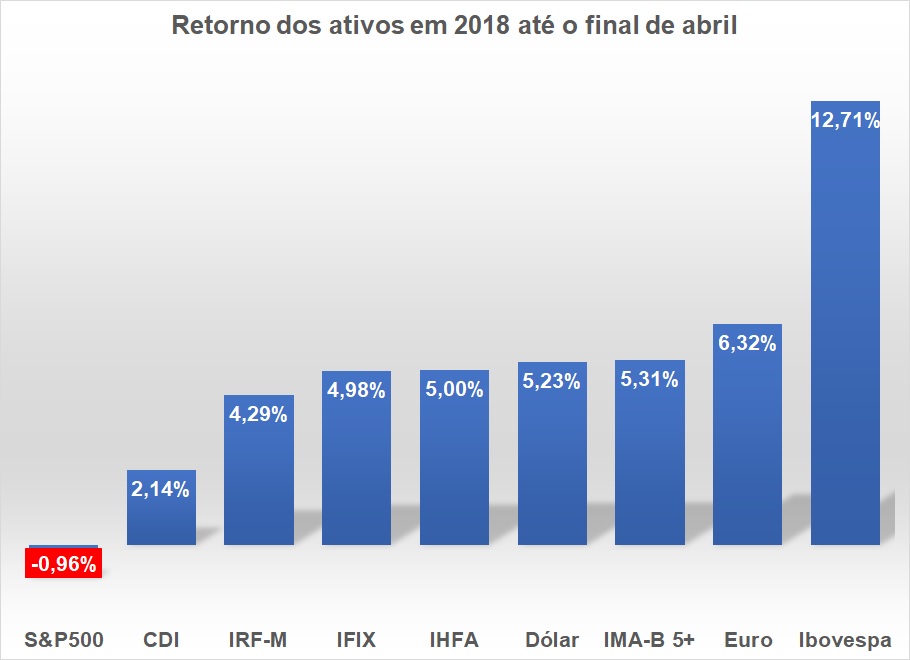

Enquanto, o principal índice da bolsa americana o S&P500 caía quase 1% no ano até o final de abril de 2018, os ativos brasileiros apresentavam expressivos ganhos. E o câmbio, “como canário de mina”, já mostrava sinais de que investidores se protegiam para o pior.

Neste mês de maio, a greve dos caminhoneiros não foi o primeiro motivo a retirar o brilho que os mercados apresentavam até abril. A decepção dos mercados com a manutenção das taxas de juros pelo COPOM fez com que investidores realizassem parte dos lucros do ano.

As consequências da greve nesta semana trouxe incerteza com relação ao crescimento da economia e perspectiva de maior inflação, mas que ainda são vistas como temporárias como alerta Alexandre Lintz, estrategista da Garde:

“Problemas logísticos levarão alguns alimentos in natura a apresentarem fortes oscilações de preços, não necessariamente para cima, em função de desequilíbrios regionais de curto prazo entre oferta e demanda. A atividade econômica sofrerá um impacto negativo em um primeiro momento em função das paradas que estão ocorrendo em diversas linhas de produção no país. Porém, esses efeitos tendem a ser temporários e com baixo impacto no quadro macroeconômico de médio prazo.”

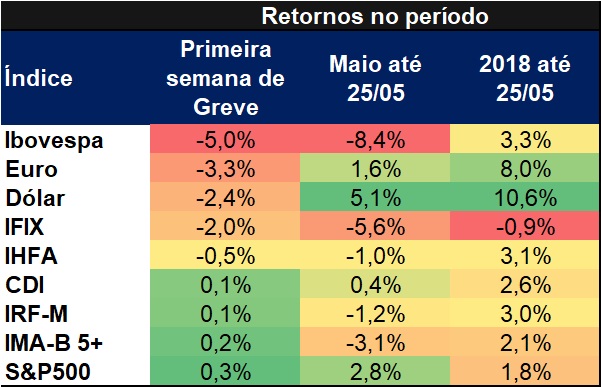

Seguindo o sentido contrário do mercado internacional que subiu essa semana e no mês, os investidores já ajustaram os preços dos ativos brasileiros para a elevação dos riscos.

Renda Fixa

No segmento de renda fixa, a greve promoveu dois efeitos: receios com pressão inflacionária e elevação de risco político. Entretanto, conforme descreve Lintz, o principal deles é o segundo:

“O maior impacto desta greve poderá ser na percepção de estabilidade institucional no país, principalmente em função da resposta irresponsável que a classe política tem dado para o problema. Discussões de mudanças importantes no regime fiscal e na política de preços da Petrobras por pressão de grupos específicos quando o país passa por um período desafiador de ajuste fiscal pode resultar em maior incerteza macroeconômica com impactos negativos nas perspectivas de investimentos.”

Essa incerteza se reflete no prêmio cobrado pelos investidores para investir em títulos de renda fixa de longo prazo no Brasil:

“O forte aumento das taxas de juros de longo prazo e da inflação implícita nos títulos públicos nos últimos dias expressam essa preocupação do mercado.”

Maior prêmio significa maior potencial de retorno. Talvez as taxas de longo prazo possam se elevar ainda mais com o risco, mas o prêmio nas taxas prefixadas de médio prazo se mostra interessante.

Importante lembrar que o CDI se encontra baixo. Portanto, uma aceleração da inflação pode eliminar o juros real (acima do IPCA) de cerca de 3% ao ano implícito no CDI.

Renda variável

O mercado de ações foi o que mais sofreu como consequência da greve, pois além de ser afetado com o aumento de risco, o crescimento esperado dos lucros das empresas também foi comprometido.

As paralisações reduzem a confiança dos indivíduos e empresários. Como consequência, há uma retração de consumo pelos primeiros, e de investimentos por parte dos empresários. Em simulações com analistas, chegamos a perdas de 4% nos lucros esperados das empresas a cada semana que a greve se estende.

Entretanto, essa redução de lucro no curto prazo representa pouco, se o cenário de longo prazo não for alterado. Portanto, tão ou mais importante que o impacto do lucro pela greve nessa semana é o reflexo sobre a eleição desse ano e a perspectiva dos candidatos em se manterem comprometidos com as reformas necessárias para redução do endividamento e consequentemente do risco país.

Apesar da desvalorização dos preços, os riscos desta greve persistir ou de outras classes de trabalhadores se aliarem, trazendo mais paralizações, sustenta cautela. No entanto, para quem não possui qualquer investimento em ações, mas tem perfil diferente de conservador, pode aproveitar para alocar uma pequena parcela em fundos de ações pagadoras de dividendos.

Outra classe de ativos afetada foi a dos fundos de investimentos imobiliários (FIIs). O analista de fundos imobiliários da Eleven Research, Raul Grego também acredita que:

“No longo prazo não há mudança nos fundamentos dos empreendimentos imobiliários.”

Embora não acredite em efeitos no longo prazo, ele indica como a greve pode afetar os FIIs no curto prazo:

“O segmento de shoppings poderia ser impactado com um menor fluxo de pessoas indo aos shoppings por meio de qualquer veículo para simplesmente economizar combustível, o que poderia sugerir uma redução no aluguel variável e na receita de estacionamento do mês. No entanto, seria um impacto de curtíssimo prazo, não relevante para mudar os fundamentos de qualquer fundo imobiliário.“

Como mencionei anteriormente, os ativos referenciados à inflação são os veículos mais adequados para proteção contra desvalorização do câmbio. A recente queda das cotações, trouxe o preço do índice de fundos imobiliários (IFIX) para patamar inferior ao do início do ano. Vários FIIs apresentam retorno esperado por dividendos de 7% isentos de IR e corrigidos pelo IPCA.

O ambiente de incerteza sugere cautela, pois como indica Lintz:

“Ainda é cedo para dizer, mas se optarmos por desviar, mesmo que temporariamente, do plano de ajuste das contas públicas e da implementação de reformas o viés macroeconômico para o futuro será de maior inflação e atividade econômica mais fraca.”

Entretanto, a queda nos preços também merece atenção para aproveitar oportunidades.

*Michael Viriato é professor de finanças do Insper e sócio fundador da Casa do Investidor.