Saiba como obter renda extra com dividendos de ações

Os investidores estão começando a perceber os ganhos de 1% ao mês com baixo risco ficaram no passado. A taxa DI é hoje similar ao que era o rendimento da poupança há alguns anos, e economistas já sinalizam que ela pode cair ainda mais.

Neste cenário, viver de rendimentos se torna uma tarefa ainda mais difícil, sendo necessário elevar o prazo das aplicações ou o risco para o portfólio obter maiores retornos. Hoje abordarei algumas dicas para aqueles que buscam nos dividendos das ações uma forma de obter renda extra.

No intuito de selecionar as ações pagadoras de dividendos, usualmente, os investidores calculam um índice chamado de dividend yield (ganho por dividendos). Para seu cálculo, basta dividir o dividendo pago por ação no ano pelo preço inicial. Seria análogo aos “juros” que remuneraria uma ação. Entretanto, diferente de um título de renda fixa, esses “juros” são incertos.

No entanto, ao contrário do que muitos fazem, não basta escolher aquelas ações com maior dividend yield no último ano.

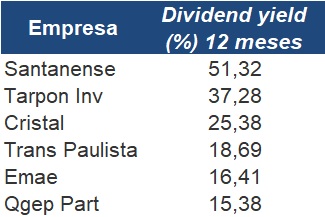

Quais foram as empresas as empresas campeãs dividend yield?

Segundo o sistema Economatica, as cinco empresas que pagaram o maior ganho por dividendo nos últimos doze meses são apresentadas na Tabela 1. As taxas de distribuição parecem muito atrativas.

No entanto, é importante entender dois pontos: a sustentabilidade dessas taxas e o ganho esperado no preço das ações.

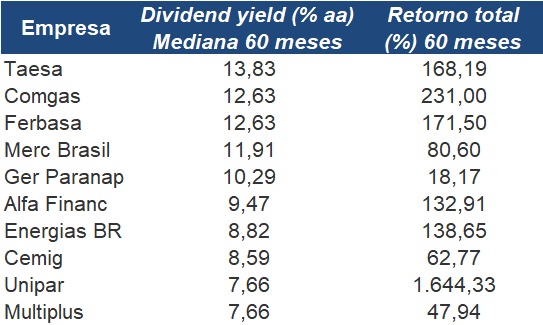

Com relação ao primeiro, nenhuma das empresas acima estiveram entre as dez empresas que pagaram mais dividendos nos últimos cinco anos apresentadas na Tabela 2. De fato, as três primeiras da Tabela 1 não figuram nem entre as trinta maiores pagadoras dos últimos cinco anos.

Portanto, deve-se questionar se o alto dividendo foi um evento único ou seria recorrente. Para isso, é necessário estimar a capacidade da empresa apresentar lucros crescentes no futuro e se estes serão revertidos para os acionistas ou em novos investimentos.

O outro ponto a atentar é o ganho total que se espera obter com o investimento na ação. O ganho total é a soma do dividend yield com a valorização da ação.

Perceba na Tabela 2 que três das ações que figuram entre as maiores pagadoras de dividendos não renderam nem o CDI no período que superou 65%.

Portanto, ao selecionar ações para seu portfólio, deve avaliar as perspectivas de manutenção dos dividendos nos próximos anos e de valorização das ações.

Mas se vai montar um portfólio de ações pagadoras de dividendos, deve atentar para a sua capacidade de reinvestir. Se não tiver capacidade de realizar esta avaliação, é recomendável seguir a carteira de uma corretora ou investir por meio de fundos de ações pagadoras de dividendos.

O poder do reinvestimento

O reinvestimento dos dividendos é um elemento essencial para que o ganho total com a ação. Por exemplo, os últimos cinco anos, se você investiu R$100 nas ações da Taesa e reinvestiu os dividendos, teria hoje R$268. Entretanto, se não reinvestiu os dividendos, teria apenas R$145. Ou seja, teria apenas 54% do valor obtido se reinvestisse os dividendos.

Logo, se não tiver portfólio grande o suficiente para que o valor pago em dividendos possa ser reinvestido, deve iniciar com uma das alternativas listadas abaixo.

Como investir de forma mais segura?

Ao contrário do que se imagina, escolher um portfólio de ações, não é uma tarefa fácil. Se profissionais que contam com grandes equipes e recursos cometem erros em suas escolhas de ações, imagine o que pode ocorrer com você se fizer isso sozinho.

Para reduzir o risco de erro na seleção e automatizar o reinvestimento dos dividendos, a melhor alternativa é aplicar em fundos de investimentos com foco em dividendos ou em um fundo negociado em bolsa, popularmente, conhecido como ETF.

O ETF de dividendos, negociado na bolsa de valores B3 (DIVO11), é composto por 33 ações. O maior número de empresas permite que, se houver algum problema com uma ação, seu portfólio terá impacto reduzido. O dividend yield médio nos últimos cinco anos do DIVO11, ponderado pelas participações no índice, foi de 6% ao ano.

O ETF ou um fundo de dividendos possui a vantagem do menor risco por diversificação, de contar com um gestor para realizar as escolhas e o reinvestimento automático dos dividendos.

A desvantagem destes fundos é que eles não pagam o dividendo, mas o reinvestem automaticamente. Portanto, precisaria resgatar o valor equivalente à taxa de dividendo para o receber e nesta atitude incide IR.

Quanto é necessário para ter renda extra de R$5 mil mensais?

Considerando a taxa de dividendo média de 6% ao ano paga pelo DIVO11 nos últimos anos, é possível estimar quanto precisaria ter investido para ter uma renda de R$5 mil por mês.

Primeiro, calcula-se qual seria o rendimento anual necessário, multiplicando o valor mensal por 12. Assim, a renda de R$5 mil por mês equivale a um rendimento de R$60 mil (=12*R$5 mil).

Em seguida, basta dividir o valor anual pelo dividend yield. Assim, você precisaria ter R$1 milhão (=R$60 mil/ 0,06) no DIVO11 para ter o equivalente de R$5 mil mensais em ganhos de dividendos.

Michael Viriato é professor de finanças do Insper e sócio fundador da Casa do Investidor.